השופטים רוצים למנות עוד שופטים כי הם כורעים תחת העומס…… אבל בואו נראה למה לא צריך עוד שופטים, ומה שצריך זה ששופטים לא יהפכו את החוק לפאזל של שוטים, ג’ונגל פרוע של פרשנויות מופלצות, ובשיטת לולייניות יעוותו את החוק לרעת האזרחים ולטובת המדינה. 42976-01-18.

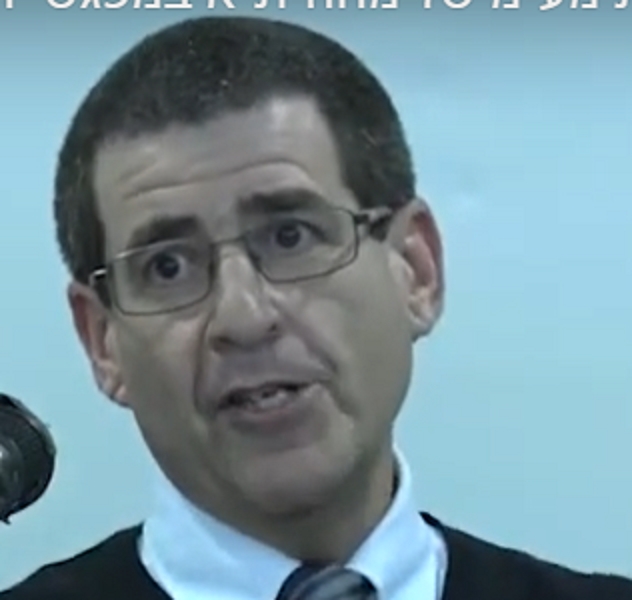

השופט הרי קירש מפרש אמנת כפל מס בניגוד גמור למילים הברורות שלה

הנה מקרה לדוגמא שבו רשות המיסים החליטה להטיל “מס שכר” על קבוצת הספורט הפועל אוסישקין. הקבוצה היא מלכ”ר ולכן אין עליה מע”מ, אבל כן יש עליה מס לפי השכר שהיא משלמת לעובדים.

היו בקבוצה 3 שחקנים אמריקאים ולפי האמנה למניעת כפל מס עם ארה”ב ספורטאי ששכרו מתחת ל $400 ליום הוא פטור ממס.

הרי קירש קבע: השופט מגן אלטוביה לא מבין באמנות בינלאומיות

הפועל אוסישקין טענה שהיא לא צריכה לשלם עליהם מס שכר, כי הם פטורים ממס. היה להם גם תקדים של שופט קודם מגן אלטוביה שתמך בעמדתם. ראו עמ״ה 1051/04 עמותת מכבי ראשון לציון בכדורסל נ׳ פקיד שומה רחובות, ניתן ביום 16.12.2012 על ידי כבוד השופט אלטוביה.

השופט אלטוביה פסק לטובת מכבי ראשון כי לדעתו מטרת הסעיף היא תמריץ להביא ספורטאים זרים לארץ.

הרי קירש קבע “אינני יכול להסכים עם המסקנה אליה הגיע עמיתי השופט אלטוביה”…..

בא שופט חדש, הרי קירש, ומחליט שהפועל אוסישקין כן צריכים לשלם מס שכר למרות הפטור הברור שבאמנת מניעת כפל המס ולמרות התקדים של השופט מגן אלטוביה.

הרי קירש: אם אין לי משהו באמנה עם אמריקה, אז נחפש משהו בקנדה

איך הרי קירש עושה את זה? תראו בעצמכם. מופת של לוליינות משפטית שממציאה את הגלגל מחדש.

הוא מחליט על דעת עצמו שהשופט מגן אלטוביה טיפש ולא יודע לקרוא אמנות בינלאומיות.

הוא אומר שזה שיש סעיף פטור באמנה לספורטאי אמריקאי מתחת לשכר של $400 לא אומר שאי אפשר להטיל מס לפי סעיפים אחרים באמנה.

הוא ניסה להראות שגם בצד של רשות המס האמריקאית לא מכבדים את הפטור, אבל הוא לא מצא בארה”ב שום דבר שעוזר לו, ולכן פנה לקנדה ומצא שם איזה מנגנון שכן עוזר לו לתמוך בתיאוריה (שפטור שקיים באמנת מס, אפשר להתעלם ממנו ולהטיל מס מקומי).

ואם זה לא מספיק הוא פונה לנוסחים של מודלים לאמנות מס בינלאומיות שמפרסם ה OECD וכשהוא לא מוצא תימוכין למה שהוא רוצה בשנה הרלבנטית, הוא נובר ונובר עד שהוא מוצא משהו בנוסח אחר מעודכן יותר שכן תומך בהמצאות שלו.

כל שופט עצמאי ועושה מה שבא לו – אז בגלל זה צריך עוד שופטים?

ואנו שואלים: מה התועלת ביעוץ משפטי אם בכל מקרה צריך להגיע לשופט שפשוט עושה מה שבא לו (כי השופט “עצמאי”)?

במקום למצוא משהו רלבנטי בארה”ב הוא הולך לקנדה, ובמקום למצוא מודל רלבנטי ב OECD בשנה הרלבנטית הוא מוצא משהו משנה אחרת, וגם כשיש תקדים של שופט ישראלי אחר, הוא טוען שהשופט האחר טעה.

נו. כשהשופטים עצמם הופכים את בית המשפט לג’ונגל פרוע, שלעולם אי אפשר לדעת מה תהיה התוצאה כי מילים ברורות של החוק (או האמנה) אי אפשר לסמוך עליהם, האם זה מפתיע למה שופטים “עמוסים”, ולמה הם רוצים להביא עוד שופטים כדי להגדיל את הג’ונגל, ולסבך לכולם את החיים באובר משפטיזציה מיותרת????

התיק בו מדובר הוא ע”מ 42976-01-18 הפועל אסישקין ת”א נ’ פקיד השומה ת”א 5, (הארי קירש). את הפועל אוסישקיין ייצג אלון יפה. הוא גם הפסיד בעליון וחטף 5,000 ש”ח הוצאות.

הפרקליטה מרשות המיסים כבר 3 שנים בשוק הפרטי – מיכל ריצ’ולסקי

מיכל ריצ’ולסקי היתה פרקליטת מיסים צמאה לדם ועזבה את הפרקליטות. הפרקליטה עבדה 13 שנים ברשות המיסים. במאי 2020 עזבה ועברה למשרד זיו שרון.

שימו לב, ההחלטה של הרי קירש ניתנה ביולי 2021 שנה אחרי שהיא כבר עזבה את הפרקליטות, וההחלטה בעליון ב 12/7/2023 שלוש שנים אחרי שהיא עזבה את הפרקליטות. רק כדי להראות לכם עד כמה יעילה מערכת המשפט.

תיק שהתחיל בינואר 2018 הגיע לסיומו בעליון ביולי 2023 על פרשנות מאוד פשוטה של אמנת מס מאוד ברורה, כשיש כבר תקדים של שופט קודם לטובת אגודות הספורט….

היום מיכל ריצ’ולסקי תשמח לקחת לקוחות מאגודות הספורט ולטעון בשמנם שהרי קירש טעה…..

בעליון השופטים אמרו שמטרת האמנה היא לא להועיל לאזרחים שלא ישלמו כפל מס, אלא לסגור פרצות בחוק כדי להגביר את גביית המס. נו טוב. ומה התועלת בזה אם עכשיו הספורטאים האמריקאים לא יגיעו בכלל? ממי ייגבו את המס? על זה מיכל ריצ’ולסקי לא חשבה…..

להלן פסק הדין במחוזי:

42976-01-18 בבית משפט מחוזי בתל אביב

לפני כב׳ השופט הרי קירש

המערערת הפועל אוסישקין תל אביב ע״ר

ע״י ב״כ עו״ד אלון יפה

נגד

המשיב פקיד שומה תל אביב 5

ע״י ב״כ עוה״ד מיכל רציולסקי וניר וילנר מפרקליטות מחוז תל אביב (אזרחי)

פסק דין

א. מבוא

1. המערערת היא עמותה שמפעילה את קבוצת הכדורסל “הפועל תל אביב” (“הפועל אוסישקין״ או ״הקבוצה״). בתקופה הנוגעת לערעורים דנן, שנות המס 2012, 2013 ו-2014, שיחקה הקבוצה בליגת העל של איגוד הכדורסל (לשם הנוחות שני הערעורים הנדונים בפסק דין זה יכונו להלן “הערעור”).

2. הערעור עוסק בשני נושאים שונים. הראשון הוא חבות המערערת במס שכר. מאז הקמתה בשנת 2007, המערערת מסווגת כמוסד ללא כוונת רווח (מלכ״ר) לעניין חוק מס ערך מוסף, התשל״ו-1975 (“החוק”). לפי גישת המערערת, היא מהווה “מלכ״ר מיוחד” ולפיכך אין היא חייבת לשלם מס שכר על מלוא השכר המשולם על ידיה, אלא על חלק קטן בלבד.

כמוסבר בהמשך, המערערת חישבה את חלק השכר החייב לטענתה במס שכר על פי מפתח הכנסות, תוך מיון מקורות הכנסותיה בין אלה שהם בעלי אופי עסקי ואלה שהם בעלי אופי “מלכ”רי”.

המשיב, פקיד השומה האחראי לגביית מס שכר, כלל איננו מסכים לפיצול האמור וסבור כי המערערת חייבת במס שכר באופן מלא על כל השכר ששולם על ידיה.

עוד בנושא מס שכר, ממשיכה המערערת וטוענת כי השומות שהוצאו על ידי המשיב נערכו על ידי פקידי רשות המסים שלא היו מוסמכים לכך – עניין שיידון בחלק וי להלן.

3 . הנושא השני נוגע להיקף חובתה של המערערת לנכות מס הכנסה במקור משחקני כדורסל שהם תושבי ארצות הברית. לטענת המערערת, שכרם של שלושה שחקנים כאלה בתקופה הרלבנטית אמור היה להיות פטור ממס הכנסה ישראלי וזאת בהתאם להוראות אמנת המס בין ישראל ובין ארה״ב. טיעון זה מבוסס על גובה השכר, אשר לדברי המערערת לא עלה על 400 דולר ליום לכל שחקן.

לפי עמדת המשיב, אמנת המס איננה מעניקה פטור ממס כנטען, ולחילופין ולגבי שחקן אחד לפחות, השכר – על כל מרכיביו – ממילא עלה על רף ה-400 דולר.

ב. על מס שכר והטלתו

4. בהתאם לסעיף 4(א) לחוק מס ערך מוסף, “על פעילות בישראל של מוסד ללא כוונת רווח יוטל מס שכר באחוזים מהשכר ששילם, כפי שקבע שר האוצר בצו באישור הכנסת”. בסעיף 4(ב) לחוק כלולה הגדרה מפורטת של המונח “שכר” בהקשר זה, אשר לגביו אין מחלוקת בערעור דנן.

5. על פי סעיף 1 לצו מס ערך מוסף (שיעור המס על מלכ״רים ומוסדות כספיים), התשנ״ג-1992 – צו אשר נקבע מכוח סעיף 4 הנ״ל לחוק – “שיעורו של מס שכר שישולם על פעילות בישראל של מלכ״ר יהיה 7.5% מהשכר ששילם״. שיעור מס השכר של 7.5%, הנכון להיום, היה גם בתוקף בכל שנות המס שבערעור.

6. נמצא אפוא לגבי מס שכר כי:

(א) הוא מוטל על ״פעילות״;

(ב) הפעילות חייבת להיערך על ידי מלכ״ר;

(ג) הפעילות חייבת להיערך בישראל;

(ד) המס מחושב כאחוז מהשכר ששילם המלכ״ר;

(ה) שיעור המס הוא 7.5 אחוזים.

7. המונח ״מוסד ללא כוונת רווח״ מוגדר בסעיף 1 לחוק. בחלקה הרלבנטי לענייננו, ההגדרה מונה ״(2( חבר-בני-אדם, מואגד או לא מואגד, שאין עיסוקו לשם קבלת רווחים ושאינו מוסד כספי”.

8. כידוע, עיקרו של החוק הוא הטלת מס ערך מוסף “על עסקה בישראל ועל יבוא טובין” (סעיף 2 לחוק). ככלל “עסקה” כמשמעותה בסעיף 1 לחוק היא “מכירת נכס או מתן שירות בידי עוסק במהלך עסקו” (וכן עשיית “עסקת אקראי”). מלכ״ר איננו “עוסק” (“עוסק” מוגדר בסעיף 1 לחוק כ״מי שמוכר נכס או נותן שירות במהלך עסקיו, ובלבד שאינו מלכ״ר…”).

בעת חקיקת החוק סברו כי השיטה הרגילה להטלת מס על הערך המוסף של הפירמה באמצעות חיוב “מחזור העסקאות” במס עסקאות מחד וניכוי “מס תשומות” מאידך, לא תתאים למוסדות ללא כוונת רווח או למוסדות כספיים. מסיבה זו הונהגו משטרי מס מיוחדים לגופים כאלה וזאת כתחליף למס הערך המוסף הרגיל. במקרה של מלכ״ר הונהג “מס שכר” כאמור, ואילו במקרה של מוסד כספי נקבע “מס שכר ורווח”. וכך הוסבר:

“המונח הכלכלי ׳ערך מוסף׳ מבטא את תוספת הערך שתורמת היחידה המשקית בפעילותה. מבחינה כללית מתבטאת תוספת ערך זו בהפרש שבין מכירותיו של העוסק לבין קניותיו, או בין השירותים שנתן לבין השירותים שקיבל; ואילו במוסד כספי או במוסד ציבורי שלא לרווחים היא מתבטאת בסך כל השכר והרווחים, לפי העניין”.

(מתוך המבוא להצעת חוק מס ערך מוסף, תשל”ה-1975, ה”ח 1178, בעמוד 235)

ג. על המערערת ומעמדה לפי החוק

9. המערערת היא עמותה (ע”ר 580482040). לפי סעיף 1 לחוק העמותות, התש”ם-1980, “שני בני אדם או יותר, שהם בגירים החפצים להתאגד כתאגיד למטרה חוקית שאינה מכוונת לחלוקת רווחים בין חבריו ושמטרתו העיקרית אינה עשיית רווחים, רשאים לייסד עמותה…”.

ואכן לפי סעיף 6 לתקנון המערערת (נספח 6 לתצהירה של גבי מרי קרוב, מטעם המשיב), “הכנסות ורווחי העמותה ישמשו אך ורק למטרות העמותה ולא יחולקו בין חברי העמותה … בכל צורה שהיא”.

10. ממועד היווסדה, המערערת רשומה לפי החוק ועל פי בקשתה כמלכ״ר. סעיף 52(א) לחוק מורה כי “עוסק, מלכ״ר ומוסד כספי חייבים ברישום, במועד ובדרך שנקבעו”. המערערת מעולם לא ביקשה להירשם כעוסק.

11. כאמור, תחום עשייתה של המערערת הוא כדורסל. היא מפעילה את הקבוצה המקצוענית הפועל אוסישקין וכן מפעילה מחלקת נוער (דהיינו קבוצות כדורסל של שחקנים צעירים וכן חוגי כדורסל לילדים).

על פי תקנונה, מטרות המערערת מקיפות, בין היתר:

“בניית מועדון כדורסל חדש של ׳הפועל׳, בעיר תל-אביב, עבור אוהדים של הפועל תל-אביב…

…

פעולה למען הקמת אולם ספורט חדש בעיר תל-אביב, לאחר הריסת אולם אוסישקין…

…

העמדת קבוצה מקצועית איכותית שתתחרה במסגרות רשמיות של איגוד הכדורסל על עליית ליגה בכל שנה עד הגעתה לצמרת ליגת העל ונוכחותה שם לאורך השנים.

…

להקים ולהפעיל קבוצות כדורסל נוספות שתתחרינה במסגרות הרשמיות השונות של איגוד הכדורסל.

…

לתרום להטמעת הכדורסל, החינוך לטוהר הספורט, המשחק ההוגן וטיפוח הקהילה. לעודד פעילות ילדים, נערים ונוער בעיקר בשכונות הדרום וביפו לספורט הישגי ולתרבות הספורט.”

(מתוך סעיף 3 לתקנון)

12. הפועל אוסישקין עלתה לליגת על – מסגרת הכדורסל המקצוענית הבכירה ביותר בישראל – בעונת 2013-2012 והשתתפה בה במהלך יתרת התקופה הנדונה.

ד. הטיעון העיקרי של המערערת בנושא מס שכר

13. לפי עמדת המערערת היא “מלכ״ר מיוחד”, דהיינו מוסד ללא כוונת רווח שפעילותו מאופיינת גם היבטים עסקיים או מסחריים וזאת בשל השתתפות הקבוצה בליגת העל. מעמד זה מאפשר למערערת ליצור הכנסות מסוגים שבדרך כלל אינם מנת חלקם של מלכ״רים רגילים. הנה ההסבר מפי המערערת עצמה:

“המערערת תטען כי הוכח, בנסיבות העניין, שהינה קבוצת ספורט בעלת מאפיינים עסקיים מהותיים המהווים את ליבת פעילותה. לפיכך, יש לראותה כמלכ״ר מיוחד לצורכי חוק מע״מ ולחייבה במס שכר רק בגין המרכיב המלכ״רי המהווה חלק קטן מכלל פעילותה.

…

… מאחר שליבת פעילותה של המערערת הינה עסקית, הרי שהיא תטען כי יש ליישם לגביה את הוראות סעיף 4(א( לחוק מע״מ רק ביחס לפעילותה המלכ״רית, שכן חוק מע״מ לא התיימר להטיל חבות במס שכר על מרכיב פעילות עסקית. והרי מושכלות ראשונים הן, כי גם גופים המסווגים כ׳עוסקים׳ לצרכי חוק מע״מ לא משלמים מס שכר בגין פעילותם.”

(מתוך סעיפים 4.1 ו- 4.11 לסיכומי המערערת)

14. יוער כבר כאן כי בחוק מס ערך מוסף צמד המילים “מלכ״ר מיוחד” איננו מופיע, ומושג זה אף איננו מוכר בפסיקה או בספרות המקצועית.

15. בשל האופי המעורב והדואלי של פעילותה (על פי הטיעון), המערערת סבורה כי אין עליה לשלם מס שכר מלא, ככל המלכ״רים. לשם עריכת חשבון של חבות חלקית במס שכר, בחרה המערערת להשתמש במהות מקורות הכנסותיה כמפתח לעניין. והנה החל מחודש נובמבר 2011 התחילה המערערת, ביוזמתה, לשלם מס שכר רק על חלק מן השכר ששולם על ידיה.

16. נמצא כי ככלל תקציבה של המערערת מומן ממקורות אלה:

– מכירת מנויים לכל משחקי העונה

– מכירת כרטיסים בודדים

– חסויות, פרסום ו״ספונסרים”

– זכויות שידור בטלוויזיה

– מכירת מוצרים (“מרצינדיזינג”)

– דמי חבר בעמותה

– חלוקת כספים מהטוטו

– גבייה של מחלקת הנוער

– העברות ממרכז הפועל

– תמיכה מעיריית תל אביב

– תרומות

המערערת מיינה מקורות אלה לשתי קבוצות: עסקיים ולא עסקיים.

בין המקורות העסקיים לשיטתה נמנו: “מנויים, כרטיסים, גביע המדינה, חברות בעמותה, חסויות, ספונסרים, מנהלת, טוטו, חנות מרצנדיזינג, החזר ביטוח לאומי בגין פציעות״ (סעיף 4.14 לסיכומי המערערת). יובהר כי “גביע המדינה” משמעו מקור נוסף של מכירת כרטיסים ואילו “מינהלת” משמעה הכנסה מזכויות שידור (פרוטוקול הדיון, עמוד 52, שורה 1 עד שורה 9 ; עמוד 54, שורה 1 עד שורה 13).

17. אופן מיון או פיצול זה הביא לתוצאות הבאות: בשנת 2012 ההכנסות העסקיות היוו כ-81% מכלל ההכנסות, בשנת 2013 שוב כ-81%, ואילו בשנת 2014 כ- 74%.

משמעות הדבר הייתה, לפי שיטת המערערת, כי היא שילמה מס שכר בשיעורים אלה במקום 7.5% מהשכר: 2012 – 1.43% מהשכר (0.8093 2014 ; 1.42% – 2013 ; (7.5 X -1.96%. שיטת חישוב זו שאומצה על ידי המערערת תכונה להלן “הנוסחה החלקית”.1

18. המשיב חולק על עצם זכותה של המערערת לערוך מיון וחישוב כאמור (אם כי לא ניטשה מחלוקת על אופן המיון בין שתי קבוצות המקורות). לדעת המשיב, אין מעמד בחוק של “מלכ״ר מיוחד” והמערערת היא מלכ״ר לכל דבר ועניין, לרבות לעניין תשלום מס שכר באופן המקובל והמוסדר בחוק. המשיב מדגיש כי המערערת מנסה ליהנות מכל העולמות: לשלם מס שכר חלקי בלבד אך לא להתחייב במס עסקאות, בשיעורים של 17% או 18% באותן שנים, כפי שהייתה מתחייבת אילו הייתה נרשמת כ״עוסק”.

ה. דיון בטענתה העיקרית של המערערת בנושא מס שכר

19. לדעתי, עמדת המערערת היא חסרת כל עיגון בדין וגורמת לעיוות קשה בהטלת המס על פי החוק.

20. חוק מס ערך מוסף מחלק את כלל החייבים במס לשלוש קבוצות שונות ומוגדרות: עוסקים, מלכ״רים ומוסדות כספיים (הגדרת המונח ״חייב במס״ לפי סעיף 1 לחוק היא “עוסק, מלכ״ר או מוסד כספי” וכל אחד משלושת המושגים האלה מוגדר באותו סעיף). החלתו של החוק על אדם מסוים (יחיד או חבר בני אדם) מחייבת סיווגו לאחת משלוש הקבוצות האמורות. לכל קבוצה דין אחר הן לעניין החבות במס והן לעניין היכולת לנכות מס תשומות (ואף לעניין דיווח ונושאים נוספים).

21. כאמור סיווגו של אדם לצורך יישום הוראות החוק חייב להיעשות כבר בעת הרישום הראשוני (סעיפים 52 ו- 53 לחוק).

יתרה מזו, בפני המבקש להירשם כעוסק ניצבת משוכה נוספת: “אדם שהוכיח, להנחת דעתו של המנהל, שהוא מקים עסק, רשאי להירשם כעוסק ומשנרשם דינו לכל דבר וענין כדין עוסק” (סעיף 52(ב) לחוק). דהיינו, רישום כעוסק כרוך בהוכחת קיומו או הקמתו של עסק. כמוסבר, המערערת דנן מעולם לא פעלה לפי האמור בסעיף 52(ב).

22. עניינו של 58 לחוק הוא “רישום מסוג שונה”:

“המנהל רשאי, לפי בקשת מי שנמנה עם סוג פלוני של חייבי מס או ביזמת עצמו, לרשום אותו כנמנה עם סוג אחר, הן לכל עיסוקיו או פעילויותיו והן למקצתם, אם ראה שמהותם קרובה יותר לסוג האחר.”

הוראה זו נועדה לטפל במקרים בהם הסיווג והרישום הראשוניים מתגלים לימים כבלתי מתאימים לאור תוכן העיסוק או הפעילות הלכה למעשה. הסעיף אף מאפשר למנהל מס ערך מוסף לכפות את השינוי, בכפוף למתן הזדמנות להשמיע טענות ובכפוף לזכות ערעור (סעיפים 62 ו- 64(א) לחוק).

נוסיף כי גם סעיף 61 לחוק מקנה סמכות שינוי או ביטול רישום – למנהל בלבד – בזו הלשון:

“(א) ראה המנהל שפלוני רשום אף על פי שאיננו נמנה עם

החייבים ברישום, או שרישומו כנמנה עם סוג מסויים של חייבי רישום אינו כדין, רשאי הוא לבטל או לתקן את הרישום.

(ב) רישום על פי בקשתו של פלוני לפי סעיפים 55 או 56 או

רישום לפי סעיף 58 ניתן לביטול או לשינוי, אם ראה המנהל שהנסיבות מצדיקות זאת…”

23. להשלמת התמונה, יש להזכיר את תוכנן של תקנה 8(א) ו- תקנה 9(א) לתקנות מס ערך מוסף (רישום), התשל״ו-1976 (“תקנות הרישום”) אשר דנות ב״שינויים בעסק” ו-“הפרדת עסקים”:

“הופסקו כליל העסקים או הפעילות של החייב במס או הופסקו לתקופה העולה על תקופת דו״ח אחת, או חלו אירועים המצריכים שינוי ברישום או ביטולו, כגון… שינוי בענף הכלכלי שאליו משתייך העסק, יודיע על כך החייב במס בכתב למנהל תוך חמישה-עשר יום מהיום שבו חל האירוע.

אדם שיש לו כמה עסקים או שבעסקו כמה יחידות עסק יהיה רשאי להירשם בנפרד לגבי כל עסק או יחידה שבעסקו אם נתמלאו תנאים אלה:

(1( מתנהלים רישומים חשבונאיים נפרדים לגבי כל אחד מהם;

(2( ברישומו בנפרד כאמור לא יהפוך לגביהם לעוסק הפטור ממס.”

המערערת דנן לא הודיעה או פעלה לפי אותן תקנות.

24. נשוב לסעיף 58 לחוק. נמצא כי רישום בסיווג אחר עשוי להתבקש “לכל עיסוקיו או פעילויותיו” של החייב במס או “למקצתם”. להבנתי, פירוש המילה “למקצתם” הוא כי אם לחייב במס פלוני עיסוקים אחדים או פעילויות אחדות, ייתכן שלגבי עיסוק פלוני או פעילות פלונית ייקבע סיווג שונה מן האחרים לצורך יישום החוק. מלכ״ר שעוסק בתחום התרבות, תיאטרון למשל, אך בנוסף מפעיל חנות מסחרית, רישומו עשוי להיות מפוצל בין מלכ״ר (בקשר לתיאטרון עצמו, דהיינו העלאת ההצגות) ובין עוסק (בקשר לחנות). דהיינו, הסעיף יכול לחול כאשר מדובר בשתי פעילויות שונות ומופרדות – וראו תקנה 9(א) הנ״ל על דרישותיה השונות.

25. אולם לטעמי, אין תחולה לסעיף 58 כאשר בידי החייב במס פעילות אינטגרלית אחת בלבד, ואין אפשרות של רישום “היברידי” – למשל, כעוסק וכמלכ”ר – לגבי אותה פעילות או אותו עיסוק. דומה כי בפסיקת בתי המשפט הובן כי יישום הדיבר “למקצתם” שבסעיף 58 מחייב קיום פעילויות שונות הניתנות לזיהוי והפרדה: “… צפה המחוקק מצב של סיווג כפול לגוף מסויים – ׳עוסק׳ לצורך פעילות אחת, ומלכ״ר לצורך פעילות אחרת” (מתוך סעיף 4 לחוות דעתו של כבוד השופט גולדברג בע”א 767/87 עמותת “בשערייך ירושלים״ נ׳ מנהל המכס ומע״מ, ניתן ביום 13.11.1990 ; כמו כן ראו סעיף 6 לפסק הדין של כבוד השופט אלטוביה בע”מ 26008-09-13 הראל חברה לביטוח בע״מ נ׳ פקיד שומה למפעלים גדולים, ניתן ביום 30.1.2017, שם הוזכר כי אפשר להפעיל את סעיף 58 לחוק “מקום בו ניתן להפריד, מנהלית וארגונית בין עיסוקיו השונים של החייב במס”, וכן ע”מ 1068-08 עמותת י.ע.ל. אסף הרופא נ׳ מס ערך מוסף רמלה, ניתן ביום 31.5.2020, בסעיפים 77 עד 79 לפסק דינו של כבוד השופט טופף. במבוא להצעת חוק מס ערך מוסף (ראו סעיף 8 לעיל) נאמר (בעמוד 236) כי: “…רשאי מנהל המכס והבלו – שהוא יהיה הממונה על ביצוע המס – לקבוע כי מוסדות מסויימים מסקטור זה [מלכ”רים] או אף חלקים מתוך מוסד, יירשמו כ׳עוסק׳. קביעה זו תקנה לחלק העסקי של המוסד זכות לנכות את המס הכלול ברכישותיו, אך יחייב אותו לשלם מס על פי סכום המכירות והשירותים שנתן”.

26. אמנם לעתים מלאכת הסיווג בין סוג אחד של חייב במס לבין משנהו איננה קלה ו״מקרי הגבול” מוכרעים לכאן או לכאן לפי אמות המידה שפותחו בפסיקה. אולם חרף קושי זה, אין מקום לפי החוק ליצור “שעטנז” של עוסק/מלכ״ר או עוסק/מוסד כספי לגבי אותה פעילות ממש. לא זו כוונת המילים “הן לכל עיסוקיו או פעילויותיו והן למקצתם”, ככתוב בסעיף 58 לחוק.

אין אפוא להסכים לכינוי “מלכ”ר מיוחד” המשלב לפי הטיעון תכונות של מלכ”ר ועוסק לגבי אותה פעילות (להבדיל מדוגמת התיאטרון הנ״ל).

27. במקרה הנדון מדובר בפעילות אחת: הפעלת קבוצת הכדורסל.

ויודגש: המערערת לא ביקשה לשנות את סיווגה לגבי פעילות זו (בכללותה) לסיווג של עוסק, על כל המשתמע מכך. לטענתה, הסיבה להעדר בקשה מצידה להירשם כעוסק לכל דבר ועניין נעוצה בכך שהיא ידעה על פי ייעוץ מקצועי שקיבלה, כי בקשה כזו ממילא נדונה לכשלון. אין כמובן כל דרך לדעת אם סברה זו הייתה נכונה אם לאו, ואין בהסבר זה, שניתן בדיעבד, כדי להעלות או להוריד. יתרה מזו, אם המערערת הייתה מבקשת שינוי סיווג לעוסק ומנהל מס ערך מוסף היה מסרב, אזי ניתן היה להביא את העניין בפני בית המשפט המחוזי בהתאם להוראות סעיף 64 לחוק.

28. ומכאן להיבט חשוב נוסף. משמעות קבלת עמדת המערערת תהיה שהיא אמנם תחוייב במס שכר, אך רק בשיעור משוקלל של כ- 22% מהחיוב הקבוע בחוק, אך מנגד היא תמשיך שלא להתחייב כלל במס עסקאות בתור עוסק או עוסק למחצה (מעמד שאיננו קיים בחוק). הרי המערערת לא דיווחה על עשיית עסקאות ולא שילמה מס עסקאות בגין מכירת כרטיסים, מנויים, שטחי פרסום, חסויות, מוצרים וכוי וממילא לא ניסתה “לגלגל” את נטל מס העסקאות על הרוכשים השונים. וכל זאת כאשר לטענתה אלה הם מקורות הכנסה עסקיים המצדיקים לתפיסתה את אימוץ ה”נוסחה החלקית” לתשלום מס שכר.

והנה במילים של מר רמי כהן, יושב ראש העמותה שהעיד מטעמה: “הלכה למעשה, אני יכול לומר כי המערערת מתנהלת כעסק לכל דבר ועניין״ (סעיף 2.10 לתצהירו).

לדעתי, גישה זו מביאה לשיבוש מוחלט באופן יישום החוק ומעניקה למערערת יתרון בלתי מוצדק ובלתי הוגן, הן כלפי עוסקים (שחייבים כמובן במס עסקאות) והן כלפי מלכ״רים (שחייבים במס שכר מלא).

29. אימוץ הנוסחה החלקית נסמך על אפיון חלק מהכנסות המלכ״ר כ״עסקיות” בטבען. אולם במקרה ההפוך, בו עוסק מורשה מקבל בעסקו הכנסות מסוימות שהן בעלות אופי “מלכ״רי”, לא היה עולה על דעת להוציא לאותו עוסק שומת מס שכר “חלקית” (ללא שימוש בסעיף 58 לחוק) ולשומה כזו לא יהיה כל עיגון בחוק (כידוע, הכנסה “מלכ״רית” בידי עוסק – כגון סיוע, הקצבה או סובסידיה – חייבת במס עסקאות מכוח סעיף 12 לחוק, וכחלק משיטת מס קוהרנטית שחלה על עוסקים).

30. מעבר לאמור לעיל, אשר די בו כדי לדחות את טענתה העיקרית של המערערת, יש לומר כי הנוסחה החלקית עצמה מעוררת קושי עיוני רב.

ראשית, הנוסחה הרי משתמשת במקורות הכנסה כמפתח לפילוח הפעילות לחלקים. לתפיסת המערערת, מפתח זה משקף את מידת העסקיות או המסחריות של פעילותה לעומת הרכיב ה”מלכ”רי”. אולם ייתכנו מדדים אחרים לביסוס הפילוח (אשר כולם כמובן אינם מעוגנים בחוק), למשל: על בסיס יחס ההוצאות המוקדשות לפעולות העסקיות כביכול – לדוגמה לשיווק כרטיסים ומנויים – לכלל הוצאות העמותה, או על בסיס יחס שעות העבודה המושקעות בפעולות העסקיות לכלל שעות העבודה המבוצעות על ידי עובדי העמותה.

31. שנית, אף אם נאמר כי יש הגיון בשימוש ביחס הכנסות כמדד, כיצד ניתן למיין את סוגי ההכנסות לעסקיות ולא עסקיות מבלי להניח את המבוקש?

המערערת קבעה למשל כי מכירת כרטיסים למשחקים מניבה הכנסה “עסקית”. אולם מכירת כרטיס כניסה לאירוע או לאתר מסוים איננה מעידה כשלעצמה על פעולה בעלת אופי מסחרי.

האם מכירת כרטיס כניסה למוזיאון, אשר באופן כללי מתנהל כמוסד ללא כוונת רווח, מניבה “הכנסה עסקית” בידי המוזיאון?

הרי מכירה של כרטיס כלשהו איננה per se פעולה מסחרית ואפיון התקבול הנובע מן המכירה חייב להביא בחשבון מגוון נסיבות והיבטים, בין השאר השימוש שייעשה בתקבול בידי המוכר – וכך לגבי יתר מקורות ההכנסה אשר נצבעו על ידי המערערת כעסקיות.

לכל היותר ניתן לומר כי מקורות אלה – בניגוד למקורות המלכ”ריים כגון הקצבות ותרומות – מייצגים תוצאות של חליפין, במסגרתם תמורות הדדיות ניתנות מצד לצד (כסף תמורת כרטיס; כסף תמורת זכויות שידור). אולם הדדיות זו איננה מביאה בהכרח למסקנה כי מדובר בהכנסה מסוג עסקי – למשל, דמי כניסה (כסף) עשויים להשתלם למוזיאון כנגד הרשאה לבקר בתערוכות (שירות) מבלי להקנות לחליפין צביון עסקי.

32. יש להבהיר כי בתיק זה בית המשפט איננו נדרש להכריע אם הסיווג הנכון של המערערת בהתאם לחוק הוא כעוסק ולא כמלכ”ר – כי הרי המערערת עצמה כלל לא טענה שהיא עונה על הגדרת עוסק.

אילו הייתה מועלית טענה כזו, היה עלינו להכריע לפי המבחנים שפותחו במרוצת השנים בפסיקת בתי המשפט ובספרות המקצועית, כאשר כידוע הלכה מובילה בנושא היא זו שנקבעה בפסק דין בשערייך ירושלים הנ״ל.

במובן זה הוראת פרשנות 1/2017 (“הסיווג וחבויות המס של קבוצות הכדורגל בליגת העל בישראל״) אשר הוצאה על ידי רשות המסים ביום 6.2.2017 מהווה אך יישום פרטני ומפורט, לגבי קבוצות ספורט המשתתפות בליגות העליונות, של המבחנים הכלליים הנ״ל ואין בהוראת הפרשנות כדי לבשר על כל מהפכה תפיסתית בנושא (וראו ע”א 2580/12 מכבי ת״א כדורגל בע״מ נ׳ רשות המסים בישראל, ניתן ביום 3.10.2013).

אולם כאמור אין זו השאלה הניצבת לפנינו כאן.

33. המערערת מנסה להקיש לענייננו מהוראות סעיף 9(2) לפקודת מס הכנסה, לפיהן מוסד ציבורי כמשמעותו שם עלול להתחייב במס חברות על הכנסה שהושגה מעסק שהוא עוסק בו, לצד הפטור הכללי הניתן לפי אותו סעיף. אולם אין המשל דומה לנמשל: בעניין מס הכנסה, ההכנסה העסקית של מוסד ציבורי תחוייב במס אגב יישום הוראות הפקודה המתאימות (למשל, סעיף 17 וסעיף 28 לפקודה) באופן נפרד לגבי הכנסה זו לבדה ולא בערבוביה. בבסיס סעיף 9(2) עומדת ההנחה כי ניתן להפריד בין הפעילות הציבורית ובין הפעילות העסקית. כאן לעומת זאת מבקשת המערערת לרתום שתי שיטות מיסוי שונות, זו של עוסקים וזו של מלכ״רים, לאותה פעילות ממש (ואף זאת באופן בלתי שלם ועקבי).

34. המערערת, כמו אגודות ספורט אחרות, נתלית בין השאר בקיומם של שלושה הסכמי פשרה אשר נחתמו בשנים 2011 ו- 2012 בנושא מס שכר בין שלוש קבוצות ספורט שונות ושני משרדי שומה שונים.

קיום ההסכמים הנ״ל איננו מוכחש על ידי רשות המסים.

מתברר כי בהסכמי פשרה אלה, אשר חלים על שנות מס קודמות לשנת 2012, אכן יושמה בהסכמה הנוסחה החלקית הנ״ל ונקבעה חבות חלקית במס שכר לפי מפתח אפיון הכנסות הקבוצות (כפי שנטען על ידי המערערת דנן).

המערערת מצביעה על קיום שלושת ההסכמים כמקור לטענת הסתמכות ולטענת אפליה. לדעתה, כדי שרשות המסים לא תפעל איפה ואיפה, עליה ליישם גם לגבי המערערת את הנוסחה החלקית. רק כך תמומש ציפייתה כי רשות המסים תנהג באופן עקבי ושוויוני בנושא.

35. האחרון בשלושת ההסכמים נחתם בחודש ינואר 2012 וכמפורט לעיל, עוד קודם לכן המערערת הפסיקה ביוזמתה לשלם מס שכר המחושב על מלוא השכר המשולם על ידיה, והתחילה ליישם על דעת עצמה את הנוסחה החלקית. שינוי זה באופן הדיווח והתשלום לא לווה בפנייה לרשות המסים.

36. אינני סבור כי המערערת יכולה להיבנות באופן כלשהו מקיומם של שלושת ההסכמים, וזאת מטעמים שונים:

(א) ההסכמים לא הוגשו כראיה על ידי המערערת במסגרת ערעור זה. יש להסיק מכך כי נוסח ההסכמים איננו נמצא בידי המערערת ואף לא היה מצוי בידיה כאשר היא קיבלה את ההחלטה להפסיק לשלם מס שכר מלא. משמע, לכל היותר ידעה המערערת אז על קיום שלושת ההסכמים על פי השמועה אך לא עיינה בתוכנם. מכיוון שכך, היא לא יכלה לדעת איזה תנאים, הגבלות או הסתייגויות נכללו בהסכמים (כמקובל בהסכמי פשרה מסוג זה). במצב דברים זה, לא היה בסיס מוצק להסתמכות הנטענת, המשליכה מעצם קיום שלושת ההסכמים לגבי קבוצות אחרות ותקופה אחרת, למקרה המערערת ולשנת המס 2012 ואילך.

לפי תצהירו של יושב ראש העמותה, מר רמי כהן, המערערת החליטה לשלם מס שכר על פי הנוסחה החלקית “… בשנת 2012 בשיתוף רואי החשבון של המערערת, לאחר ששמעתי מקולגות בענף (יו״רים ובעלי קבוצות), שהם מיישמים אותה בקבוצות שהם מנהלים… לאחר מידע זה, שכאמור התקבל ממספר בלתי מבוטל של קולגות, הוחלט בשיתוף עם רואי החשבון כי ניתן להסתמך על מדיניות שכזו…” (מתוך סעיפים 3.2 ו- 3.3 לתצהיר)

בחקירתו הנגדית, מר כהן שב והסביר כי ההתעניינות בנושא נטל מס השכר החלה עם עלייתה של הקבוצה לליגת העל – ראו, בין השאר, פרוטוקול הדיון בעמוד 58, שורה 8 ואילך; עמוד 58, שורה 20 ואילך; עמוד 61, שורה 11 ואילך. למען הדיוק יוזכר כי הקבוצה עלתה לליגת העל בתחילתה של עונת 2013-2012, ואילו העמותה הפסיקה לשלם מס שכר מלא כמעט שנה קודם לכן, בחודש נובמבר 2011.

מר כהן אישר בעדותו כי מי מטעם העמותה לא עיין בהסכמי הפשרה של הקבוצות האחרות אשר שימשו כביכול בסיס להסתמכות (עמוד 58, שורה 14 עד שורה 16; עמוד 59, שורה 2 עד שורה 4).

רואה החשבון של העמותה, מר מיכה שטרנברג, התייחס בתצהירו להחלטה לשלם מס שכר לפי הנוסחה החלקית וכתב: “זו המדיניות שהחליטה המערערת לאמץ והיא קיבלה אף את אישורי, בהתבסס, בין היתר, על המידע שהגיע מקבוצות אחרות״ (סעיף 14, שם). בחקירתו הנגדית, רו״ח שטרנברג תיאר את הגישה החדשה כ״חלק מהמידע המקצועי שרץ בין רואי החשבון בענפים השונים״ (עמוד 34, שורות 23-22).

עם כל הכבוד, אינני מוצא בדברי שני העדים תשתית עובדתית איתנה לביסוס טענת הסתמכות.

(ב) ככל שאכן הגיעה לאוזני המערערת באותה עת ידיעה על חתימת הסכמי הפשרה, היא יכלה לברר את העניין מול המשיב או גורם מוסמך אחר ברשות המסים ולבקש באופן מפורש להחיל את ההסדר המסתמן גם עליה, בין אם בדרך החלטת מיסוי כמשמעותה בסעיף 158ב לפקודת מס הכנסה ובין בכל דרך אחרת.

הדבר לא נעשה והמערערת בחרה לפעול על דעת עצמה (ועל דעת יועציה) בלבד.

(ג) בסמוך לאחר עריכת האחרון מבין שלושת ההסכמים, רשות המסים הפסיקה להסכים להסדר המבוסס על הנוסחה החלקית, וזאת, לדברי העדה מטעם המשיב, בעקבות מתן פסק דין בעניין מכבי ת״א כדורגל הנ״ל בבית המשפט המחוזי (ע״מ 1126-06) ביום 12.2.2012 (סעיף 18 לתצהיר גבי קרוב). מצג זה לא נסתר, ולא הוכח כי לאחר מכן נכרתו הסכמים דומים, למרות שהסוגיה הייתה משותפת לקבוצות רבות הן בענף הכדורסל והן בענף הכדורגל (ויעיד על כך ריבוי הליכי הערעור שהגיעו לפתחם של בתי המשפט בסוגיה זו במהלך השנים מאז). דהיינו, ייתכן שהמערערת קיבלה יחס שונה משלוש הקבוצות אשר היו צדדים לשלושת ההסכמים הנ״ל, אך המערערת קיבלה אותו יחס כמו כל יתר הקבוצות שהעלו טענה דומה.

(ד) ברי כי לרשות המסים זכות – ואולי אף חובה כנאמנת הציבור – שלא להנציח טעות או הפעלת שיקול דעת מוטעה. אם במהלך שנת 2012 הגיעה רשות המסים למסקנה כי יש לפעול באופן אחר בעניין מס השכר, ולא כפי שנעשה בשלושת המקרים המסוימים, היא הייתה רשאית לעשות כן. שינוי מדיניות זה (ככל שניתן לומר ששלושת ההסכמים שיקפו “מדיניות” אחרת וקודמת) היה תקין ולפחות לגבי המערערת דנן, הוחל באופן פרוספקטיבי בלבד. יש להוסיף כי בהליך דנן לא פורטו השיקולים שעמדו בבסיס הסכמת שני פקידי השומה (והפרקליטות) לחתום על שלושת ההסכמים והאם הדבר נשקל כראוי.

(ה) חשובה מכל היא העובדה הבלתי מוכחשת כי הוצע למערערת להצטרף להסדר שגובש בחודש פברואר 2018 והמכונה בענף “מתווה רולנד”, על שם מר רולנד עם-שלם, סמנכ״ל בכיר לעניינים מקצועיים ברשות המסים. המתווה נוצר לאחר פרסום הוראת פרשנות 1/2017 בחודש פברואר 2017 והוא מפורט במכתב ממר עם-שלם לפקידי השומה. כך מתארת העדה מטעם המשיב, גבי קרוב, את תוכן מתווה רולנד (סעיף 19 לתצהיר): ״בתמצית, בהתאם למתווה – קבוצות ספורט שיבקשו להחיל עליהן את המתווה, לגבי שנים 2014-2012 הדיווח (הנוסחה החלקית של מס שכר) יתקבל כמוצהר, ואילו לגבי שנים 2017-2015 ישולם מס שכר מלא, תוך התחייבות לשלם את מלוא מס השכר בעתיד.”

על פי תצהירה של העדה מטעם המשיב, שעדותה בנושא זה לא נסתרה, “המשיב הציע למערערת ליישם את המתווה בעניינה מספר פעמים, לרבות לאחר הגשת הערעורים דנן, ברם המערערת סירבה לכך״. (סעיף 19, שם).

דהיינו, הוצע למערערת הסדר לפיו עמדתה בסוגיית מס השכר לכל שנים הנדונות בערעור זה תתקבל (!) אולם היא לא הסכימה לכך, ככל הנראה בשל אי נכונותה להשלים אם הטלת מס שכר מלא משנת 2015 ואילך.

לדעתי, עובדה זו נוטלת את כל העוקץ מטיעוני המערערת בעניין שלושת הסכמי הפשרה הנ”ל כי הרי הוצע לה בסופו של דבר לקבל אותו יחס בדיוק והיא מיאנה. בנסיבות אלה שאלת ההסתמכות (אז, בשנת 2012) הופכת לבלתי רלבנטית.

37. לאור כל המאור לעיל, אני דוחה את טענת המערערת בנושא מס שכר.

החוק איננו מכיר במעמד של “מלכ”ר מיוחד” ואיננו מתיר חישוב המס על פי “נוסחה חלקית”. שיטת תשלום המס שאומצה על ידי המערערת חוטאת לתכליתו, הגיונו, מבנהו ולשונו של חוק מס ערך מוסף, והקושי אף מחריף לנוכח העדר תשלום מס עסקאות על ההכנסות ה״עסקיות”.

ו. טענה מקדמית בנושא תוקף שומות מס השכר

38. בנוסף לטענתה לגוף העניין בסוגיית מס השכר, הוסיפה המערערת וגרסה כי מפקחי מס ההכנסה שהוציאו את שומות מס השכר לא היו מוסמכים לעשות כן ולפיכך השומות בטלות. אמנם מכוח סעיף 107 לחוק מס ערך מוסף שר האוצר הטיל על נציב מס הכנסה “את הנהלת המס לעניין מוסדות כספיים ומוסדות ללא כוונת רווח”, אך לפי הטיעון, מפקחי מס הכנסה, חלקם לפחות, נעדרי הסמכה מפורשת לערוך שומות גם בעניין מס שכר. טיעון זה הועלה בהליכים קודמים על ידי צדדים אחרים (וראו ע״מ 22062-02-16 איגוד ספורטיבי דתי אליצור קרית אתא נ׳ פקיד שומה עכו (החלטה שניתנה על ידי כבוד השופטת וינשטיין ביום 7.3.2017); ע״מ 4788-02-17 עמותת בני רמת גן נ׳ פקיד שומה גוש דן (החלטה שניתנה על ידיי ביום 22.4.2020); ע״מ 3099-02-17 הכח מכבי עמידר רמת גן בע״מ (חל״צ) נ׳ פקיד שומה גוש דן (החלטה נוספת שניתנה על ידיי ביום 23.4.2020).

יש להוסיף כי לפי תקנה 3 לתקנות מס ערך מוסף (מוסדות כספיים ומלכ״רים), התשל״ו-1976, “הוראות פקודת מס הכנסה לעניין שומה, לרבות תיקון שומה, השגה, ערעור, גביית המס, ריבית וקנסות יחולו, בשינויים המחוייבים, לעניין המס שחייבים בו מלכ״ר ומוסד כספי”.

39. במקרה דנן שומת מס השכר בשלב אי (לפי מיטב השפיטה) נערכה על ידי מר ברוך בלום. ביום 23.4.1996 הוסמך מר בלום על ידי שר האוצר “לשמש עוזר פקיד שומה לעניין סעיפים 145, 150, 151 ו- 152 לפקודה”. מינוי זה, יחד עם אחרים, פורסם ברשומות ביום 9.5.1996 (ילקוט הפרסומים 4407) בהודעה שכותרתה “מינוי עוזרי פקיד שומה לפי פקודת מס הכנסה”.

לדעתי מר בלום אכן היה מוסמך לערוך את השומה כפי שעשה וזאת מכל הנימוקים המפורטים בהרחבה בהחלטותיי הנ״ל בעניין בני רמת גן ו- הכח מכבי עמידר, והקורא מופנה לאמור שם.

יוער כי הסתייגות המערערת לגבי הסמכתו של מר בלום הועלתה רק בשלב ההשגה.

40. ההחלטות בשתי ההשגות (בקשר לשתי תקופות שומה) ניתנו על ידי גבי ריטה בר-טל. גבי בר-טל, יחד עם שבעה עובדי רשות המסים נוספים, הוסמכה ביום 26.11.1995 על ידי שר האוצר “לשמש עוזר [ת] פקיד שומה לעניין הפקודה”.

על מינוי זה פורסמה הודעה ברשומות ביום 19.12.1995 (ילקוט הפרסומים 4362) שכותרתה – בדיוק כמו במקרה של מר בלום – היא “מינוי עוזרי פקיד שומה”.

המערערת טוענת כי נוסח מינוי זה של גבי בר-טל לוקה בחסר כי לא פורשו בו הסמכויות המסוימות אשר גבי בר-טל תהיה רשאית להשתמש בהן, כפי שנעשה למשל במקרה של מר בלום.

41. לדעתי אין צורך להתעכב על טענה זו (וייתכן שעל פי נוהג מושרש ברור היה איזה אגד סמכויות לפי הפקודה מואצל לכל פקיד הקרוי “עוזר פקיד שומה”). הסיבה לכך היא שביום 29.10.2017 פורסמה ברשומות (ילקוט הפרסומים 7608, עמוד 719) הודעת מנהל רשות המסים מיום 7.9.2017, לפיה רשימה ארוכה של בעלי תפקידים הוסמכו באופן מפורש להפעיל את סמכויותיהם גם לעניין מס שכר ומס רווח. בין היתר, הוסמך כאמור “ממונה (מפקח ראשי)”, התואר שהחזיקה באותה עת הגב׳ בר-טל. בהודעת המנהל אף נכתב:

“יובהר כי הודעה זו ניתנה למען הזהירות בלבד. אין בהודעה זו כדי לגרוע מתוקפה של כל פעולה אשר בוצעה על ידי בעלי תפקידים אלה בנוגע למס שכר ומס רווח… טרם למתן ההודעה.”

דהיינו, למצער מיום 29.10.2017 הגב׳ בר-טל הייתה מוסמכת לקבל החלטה בהשגה ולהוציא צווים בעניין מס שכר. הצווים מושא הערעורים דנן הוצאו ביום 6.12.2017 וביום 8.3.2018. במועדים אלה הגב׳ בר-טל וודאי הייתה מוסמכת לפעול. ואשר לטיעון הנותר בפי המערערת כי במועדי קיום הדיונים בהשגה (12.7.2017 ו- 18.9.2017) טרם הוסמכה גב׳ בר-טל, הרי לכך שתי תשובות שונות: אחת, שממילא די היה בהסמכה שהיא קיבלה בשנת 1995 כדי להכשירה לקיים את הדיונים, והשנייה, כי עיקר הפעלת הסמכות המינהלית בשלב ההשגה הוא בגיבוש ומתן ההחלטה בה, אגב פירוט הנימוקים להחלטה, ולפיכך, בחינת הסמכת המחליט תתמקד במועד זה יותר מאשר במועד הדיון (שמיעת

28 יוני 2021 ע״מ 42976-01-18 הפועל אוסישקין תל-אביב (ע׳׳ר) נ׳ פקיד שומה תל אביב 5 ע״מ 21532-03-18

הטענות) שקדם לכך (ובשולי הדברים יוער כי בעת הדיון השני – יום 18.9.2017 – כבר נחתמה הודעת מנהל רשות המסים הנ״ל, אם כי היא טרם פורסמה ברשומות).

לסיכום הנושא: אינני מוצא עילה לביטול שומת מס השכר בשל פגם בהסמכת פקידי רשות המסים שפעלו בעניין.

ז. סוגיית החבות במס ישראלי של שחקנים תושבי ארצות הברית

42. בתקופה הנדונה העסיקה המערערת מספר שחקני כדורסל תושבי ארה״ב (“שחקני החוץ”).

43. לטענת המערערת, היות ששכרם של שחקני החוץ לא הגיע לכדי 400 דולר ליום כל אחד, הם לא היו חייבים במס הכנסה בישראל, וזאת מכוח הוראות האמנה בין ממשלת ישראל ובין ממשלת ארצות הברית של אמריקה לגבי מסים על הכנסה (“האמנה”). לפי הטיעון, מפני ששחקני החוץ עצמם לא היו חייבים במס הכנסה בישראל, לא חלה על המערערת כמעסיקתם חובה לנכות מס הכנסה במקור משכרם בהתאם לסעיף 164 לפקודת מס הכנסה והתקנות לפיו.

44. המשיב חולק על דרך פרשנות ויישום האמנה שאומצה על ידי המערערת ולדעתו הוראות האמנה אינן מונעות הטלת מיסוי ישראלי בנסיבות המקרה. לחלופין, לגבי אחד השחקנים, נטען כי שכרו, כפי שחושב על ידי המשיב, ממילא עלה על 400 דולר ליום.

45. לדעתי הדין עם המשיב גם בסוגיה זו.

46. הניתוח מתחיל בהוראות הפקודה דווקא.

סעיף 2 רישא לפקודה קובע כי ״מס הכנסה יהא משתלם, בכפוף להוראות פקודה זו … על הכנסתו של אדם תושב ישראל שהופקה או נצמחה בישראל או מחוץ לישראל ועל הכנסתו של אדם תושב חוץ שהופקה או שנצמחה בישראל, ממקורות אלה:…”.

כידוע, סעיף 2(2) לפקודה מונה כאחד ממקורות ההכנסה “השתכרות או ריווח מעבודה…”.

סעיף 4א לפקודה ממשיך ומבהיר כי “המקום שבו הופקה או נצמחה הכנסה, השתכרות או רווח מכל אחד מהמקורות המפורטים להלן יהיה … (4) לגבי הכנסה מעבודה – מקום ביצוע העבודה.”

47. במקרה דנן לא הייתה מחלוקת בין הצדדים כי (א) שחקני החוץ היו תושבי חוץ לעניין הפקודה; (ב) הכנסתם הייתה מעבודה; (ג) המקור הגיאוגרפי של הכנסתם היה בישראל. נוסיף כי לעניין תחולת האמנה, לא הייתה מחלוקת כי שחקני החוץ הנדונים היו תושבי ארה״ב.

48. על סמך האמור עד כה, ומכוח צירופם של סעיף 2 רישא, סעיף 2(2) וסעיף 4א(4) לפקודה, לכאורה הכנסת שחקני החוץ הייתה חייבת במס הכנסה בישראל.

49. להשלמת התמונה בקשר לדין הפנימי, נציין את קיומן של תקנות מס הכנסה (ספורטאי חוץ), התשכ״ח-1998 אשר הותקנו בחודש אפריל 1998 מכוח סיעף 75א לפקודה ותחולתן מיום 1.1.1997 (“תקנות הספורטאים”). סעיף 75א לפקודה מסמיך את שר האוצר “להתקין תקנות בדבר הניכויים והזיכויים שיותרו לעיתונאי חוץ מעבודה עיתונאית, וכן בדבר שיעור המס שיחול על הכנסתו האמורה וכן להתקין תקנות לגבי ספורטאי חוץ על הכנסתו מעיסוק בספורט”.

סעיף 75א ממשיך ומגדיר את המונחים “ספורטאי חוץ” ו- “עיסוק בספורט”.

במקרה דנן לא הייתה מחלוקת כי שחקני החוץ הנדונים היו ספורטאי חוץ כהגדרת מונח זה בסעיף 75א (“תושב חוץ שהגיע לישראל על מנת לעסוק בספורט”).

50. בין השאר, תקנות הספורטאים הנ״ל מתירות בניכוי באופן מיוחד הוצאות לינה, דמי שכירות וארוחות (תקנה 1), ומגבילות את שיעור מס ההכנסה המירבי על ההכנסה החייבת של ספורטאי חוץ ל-25% (תקנה 3), כאשר בשנות המס שבערעור שיעור המס השולי הרגיל לפי סעיף 121 לפקודה היה 48%. ההקלות לפי תקנות הספורטאים מוגבלות בזמן לגבי כל ספורטאי חוץ לתקופה של ארבע שנים.

51. הקלה נוספת שניתנת לספורטאי חוץ מצויה בתקנה 3(8) לתקנות מס הכנסה (קביעת יחידים שיראו אותם כתושבי ישראל וקביעת יחידים שלא יראו אותם כתושבי ישראל), התשס״ו-2006. התקנה האמורה קובעת למעשה חזקה לפיה ספורטאי חוץ איננו רוכש מעמד כתושב ישראל במשך חמש השנים הראשונות לשהותו בישראל.

52. הגענו אפוא להוראות האמנה. באופן כללי, לאמנות מס דו-צדדיות מספר תכליות: חלוקת זכויות המיסוי בין שתי המדינות המתקשרות כאשר תושב מדינה אחת מפיק הכנסה במדינה השנייה תוך קביעת ״זכות קדימה״ למדינה זו או אחרת בכל מצב מוגדר; מניעת הטלת כפל מס על פעילות כלכלית בינלאומית על ידי הסדרת פטורים או זיכויים; מניעת התחמקות ממס; הגברת היציבות והוודאות בתחום הפיסקאלי כאמצעי לעידוד פעילות והשקעות בינלאומיות; וכן הסדרה והגברה של שיתוף הפעולה בין רשויות המס של המדינות, לרבות בנושא חילופי מידע.

53. יודגש כי אמנות מס אינן מטילות מסים ולעולם המס יוטל מכוח הדין הפנימי של אחת המדינות או שתיהן; לעומת זאת, האמנה עשויה למנוע הטלת מס על ידי אחת המדינות במצב נתון.

54. עוד נוסיף כי המתכונת המקובלת של אמנת מס, לרבות כל אמנותיה של מדינת ישראל, היא מעין רשימה של מקורות הכנסה שונים (כגון עסק, מקרקעין, דיבידנד, ריבית, תמלוגים, רווחי הון, משכורת, שירותים אישיים, קצבאות ועוד). לגבי כל מקור ומקור נקבע הכלל לחלוקת זכויות המיסוי בין שתי המדינות, על פי רוב על ידי ציון התנאים בהם תושב מדינה אחת (“מדינת המושב”) המפיק הכנסה מסוג זה במדינה השנייה (“מדינת המקור”) עשוי להתחייב במס במדינת המקור לפי דיניה הפנימיים. באותם מצבים מוגדרים בהם רשאית מדינת המקור להטיל את מסיה ואכן עושה זאת, בדרך כלל מדינת המושב – שאף היא רשאית להטיל מס על ההכנסה מכוח תושבותו של מפיק ההכנסה -תידרש להעניק זיכוי בגובה המס ששולם במדינת המקור.

55. בהתאם לסעיף 196(א) לפקודת מס הכנסה,

“משהודיע שר האוצר בצו, כי נעשה הסכם כמפורש בצו עם מדינה פלונית ליתן הקלה ממסי-כפל לעניו מס הכנסה וכל מס אחר כיוצא בו המוטלים לפי דיני אותה מדינה…, וכי מן המועיל הוא שיינתן להסכם זה תוקף בישראל – יהא תוקף להסכם… לעניו מס הכנסה, על אף האמור בכל חיקוק.”

הנה כי כן, משניתן צו שר האוצר המקנה תוקף לאמנה פלונית, הוראותיה יחולו “על אף האמור בכל חיקוק”, דהיינו הכללים הקבועים באמנה יגברו על הוראות הדין הישראלי, לרבות הוראות הפקודה, במקרה של סתירה ביניהן.

56. האמנה עם ארה”ב נחתמה לראשונה בנובמבר 1975. מסיבות שונות האמנה לא אושררה ולא נכנסה לתוקף בסמוך לאחר מכן.

שני פרוטוקולים לאמנה, אשר נחתמו בשנת 1980 ובשנת 1993, הכניסו שינויים שונים לנוסח המקורי של האמנה משנת 1975. שינויים אלה אינם נוגעים לעניין הנדון כאן.

הפרוטוקול השני, משנת 1993, נערך בעקבות משא ומתן שנוהל בין המדינות בין השנים 1992-1989.

האמנה אושררה בישראל בשנת 1994 ונכנסה לתוקף ביום 1.1.1995.

57. כמקובל באמנות מס רבות מאד, האמנה בין ישראל וארה״ב כוללת סעיף המוקדש לאופן מיסוי של עובדים שכירים (סעיף 17 לאמנה) (“שירותים אישיים שבתלות”, כלשון הנוסח העברי של האמנה; להלן, “סעיף השכירים”).

סעיף 17 מורה כדלקמן:

״(1) למעט כנקבע בסעיף 22 (תפקידים ממשלתיים), שכר עבודה,משכורות ושכר דומה שמפיק יחיד שהוא תושב של אחת מן המדינות המתקשרות מעבודה או שירותים אישיים שביצע כשכיר, לרבות הכנסה משירותים שבוצעו בידי פקיד של חברה, או של חבר-בני-אדם רשאית אותה מדינה מתקשרת להטיל עליהם מס. למעט כנקבע בסעיף קטן (2( ובסעיפים 20 (קיצבאות וארנונות פרטיות(, 22 (תפקידים ממשלתיים), 23 (מורים) ו- 24 (סטודנטים ומתאמנים), שכר כאמור המופק ממקורות שבתחומי המדינה המתקשרת האחרת, רשאית גם אותה מדינה מתקשרת אחרת לחייבו במס.

(2) שכר המתואר בסעיף קטן (1), שמפיק יחיד שהוא תושב של אחת מן המדינות המתקשרות, יהא פטור ממס בידי המדינה המתקשרת האחרת אם –

(א) הוא נוכח באותה מדינה מתקשרת אחרת במשך תקופה או תקופות המצטברות לפחות מ- 183 ימים שבשנת המס;

(ב) הוא שכיר של תושב המדינה המתקשרת הנזכרת לראשונה, או של מוסד קבע המקוים בה;

(ג) תשלום השכר אינו מוטל, כמות שהוא, על מוסד קבע שיש למעביד באותה מדינה מתקשרת אחרת; וכן

(ד) השכר חייב במס במדינה המתקשרת הנזכרת לראשונה …”

58. נוסיף כי סעיף 16 לאמנה דן בהכנסתם של יחידים עצמאיים ממתן שירותים אישיים (“שירותים אישיים שברשות” כלשון הנוסח העברי של האמנה; להלן, “סעיף העצמאים״). כך קובע סעיף 16 (המובא כאן להשלמת התמונה, למרות שאין חולק כי הוא לא חל על ספורטאי החוץ הנדונים):

״(1) הכנסה שמפיק יחיד שהוא תושב אחת מן המדינות המתקשרות מביצועם של שירותים אישיים במעמד של עצמאי, רשאית אותה מדינה מתקשרת להטיל עליה מס; למעט כנקבע בסעיף קטן (2), תהא הכנסה זו פטורה ממס בידי המדינה המתקשרת האחרת.

(2) הכנסה שמפיק יחיד שהוא תושב של אחת מן המדינות המתקשרות מביצועם של שירותים אישיים במעמד של עצמאי במדינה המתקשרת האחרת, רשאית אותה מדינה מתקשרת אחרת לחייב אותה במס אם היחיד נוכח באותה מדינה מתקשרת אחרת במשך תקופה או תקופות המצטברות ל- 183 ימים, או יותר מכך, בשנת המס.”

59. סעיפים 16 ו- 17 לאמנה שניהם משקפים עקרון שעומד בבסיס רבות מהוראות האמנה הנדונה (וכלל אמנות המס): ככל שהזיקה של מפיק ההכנסה למדינת המקור הדוקה יותר, והמנגנון להפקת ההכנסה קשור יותר למדינת המקור, אזי גוברת הנטייה לאפשר למדינת המקור לגבות את מסיה (ואם גם מדינת המושב רשאית להטיל מס על אותה הכנסה, אזי בדרך כלל כפל המס יימנע על ידי מתן זיכוי במדינת המושב, כמוסבר).

על בסיס תפיסה עקרונית זו, סעיף 17 לאמנה קובע כי די באחת הזיקות המוזכרות בסעיף 17(2) על מנת להקנות למדינת המקור, כלומר, המדינה בה בוצעה עבודה על ידי עובד שכיר, זכות להטיל עליה מס: נוכחות של השכיר במדינת המקור מעל 183 ימים או היות המעסיק תושב מדינת המקור או מימון השכר על ידי מוסד קבע הקיים במדינת המקור מטעם מעביד תושב חוץ.

יוער כבר כאן כי שתי החלופות הראשונות גם יחד התקיימו במקרה דנן.

60. האמנה כוללת הוראה נוספת שאף היא דומה לסעיפים מקבילים באמנות רבות ושעניינה הכנסותיהם של העוסקים בענפי הבידור, האמנות החזותית והספורט. סעיף 18 (“בדרנים ציבוריים”, כלשון הנוסח העברי) מורה:

״על אף סעיפים 16 (שירותים אישיים שברשות) ו- 17 (שירותים אישיים שבתלות), הכנסה שהפיק יחיד שהוא תושב של מדינה מתקשרת אחת מביצוע שירותים אישיים במדינה המתקשרת האחרת כבדרן ציבורי, כגון אמן תיאטרון, קולנוע, רדיו או טלוויזיה, מוסיקאי, או ספורטאי, רשאית המדינה המתקשרת האחרת לחייבה במס, אולם רק אם סכומה ברוטו של הכנסה זו עולה על 400 דולר של ארצות הברית, או שקולתם בלירות ישראליות, לכל יום שאותו אדם נוכח במדינה המתקשרת האחרת לשם ביצועם של שירותים כאמור בה.”

נמצא כי סעיף 18 מאפשר, בכפוף לסייג אחד, הטלת מס במדינת המקור “על אף סעיפים 16… ו- 17”, או בנוסח האנגלי של האמנה “17 Notwithstanding Articles 16… and”.

61. הוראה מיוחדת זו מוסברת באופי המיוחד של תעשיות הבידור: לעתים קרובות אמנים יגיעו למדינת המקור לפרקי זמן קצרים יחסית אך יפיקו בה סכומי הכנסה נאים – למשל מהופעה בקונצרט או מהשתתפות בהפקת סרט. כך גם לגבי ספורטאים שמגיעים לשם השתתפות במשחקים בודדים או תחרות מוגבלת בזמן.

באותם מקרים יישום רף הזיקה הרגיל – כפי שגלום בסעיף 16(2) או בסעיף 17(2)(א) לאמנה – יביא לכך שמדינת המקור לא תהיה רשאית להטיל מס, חרף העובדה שפעילות כלכלית ממשית, אמנם קצרת טווח, התרחשה בתחומה. מאידך, מדינת המושב עלולה להתקשות בגביית מסיה בשל אופי הפעילות המתבצעת מחוץ לגבולותיה.

62. באמנת המודל של ארגון ^Model Tax Convention on Income and on Capital) OECD), ההוראה המיוחדת בנוגע לאמנים וספורטאים מופיעה כסעיף 17. בדברי ההסבר הרשמיים למודל ה-נ1′).;01 מוסבר:

[רווחי עסקים] 7 This provision is an exception to the rules in Article” respectively. This ,[שכירים] 15 and to that in paragraph 2 of Article provision makes it possible to avoid the practical difficulties which often arise in taxing artistes and sportsmen performing abroad”.

המלומד Vogel בספרו Klaus Vogel on Double Taxation Conventions (מהדורה רביעית, 2015) מרחיב בנושא (בעמוד 1306):

“the main rationale behind this provision was, and remains, the fear that the residence State of an entertainer/sportsperson may face severe practical difficulties in taxing income derived by such persons from performances abroad…. the mobility of entertainers and sportspersons and their numerous different income-earning opportunities … will often make it impossible for the residence State to keep track of such performers’ income. In light of the potential difficulties of tax collection faced by the residence State, primary taxation in the performance State was considered to be more effective and accurate.”

63. כאמור, בסעיף 18 סיפא לאמנה בין ישראל וארה״ב מצוי סייג: הוראות הסעיף לא יחולו אם ההכנסה נמוכה מ- 400 דולר ליום (״סייג ה- 400 דולר”). דהיינו, אם היקף ההכנסה איננו משמעותי מספיק, ואם הזיקה הנדרשת לפי סעיפים 17-16 לאמנה למדינת המקור אף היא איננה מתקיימת, אזי למדינת המקור לא תהיה זכות מיסוי.

רציונל אפשרי לסייג זה הוא מניעת חיכוך בין תושב זר ושלטונות המס המקומיים (בדמות הגשת דו״חות והליכי שומה) כאשר משך הפעילות הוא קצר וסכומי ההכנסה אינם גבוהים במיוחד. יש לומר כי הסבר זה תקף במידה פחותה יותר לגבי מדינה כמו מדינת ישראל, בה יש רשת צפופה של חובות ניכוי מס במקור (לגבי תושבי חוץ – הן מכוח סעיף 164 והן מכוח סעיף 170 לפקודה), כך שהנטל האדמיניסטרטיבי נופל בעיקר על המשלם ולא על המקבל.

64. כאן יוסבר כי בשני שלבי השומה, טענתו היחידה של המשיב בנושא אמנת המס הייתה כי שכר שחקני החוץ, על כל רכיביו, עלה על 400 דולר ליום.

אדרבה, בהחלטה בהשגה נכתב על ידי המשיב כי “שכר שחקנים אלה חייב במס משום שסעיף 18 לאמנה פוטרת שחקנים ממס על שכרם עד 400 $ ביום”. רק לאחר דיון קדם המשפט שהתקיים בערעור דנן ביקש המשיב לתקן את נימוקיו ולהוסיף טענה משפטית עקרונית לפיה גם אם השכר היה נמוך מ- 400 דולר, אזי בשל משך שהותם של השחקנים בישראל ובשל תושבות מעסיקתם, הם אינם יכולים להיות פטורים ממס. בהחלטה מיום 4.6.2019 התרתי תיקון נימוקי השומה, תוך הטלת הוצאות משפט על המשיב לנוכח העלאת הטיעון אך בשלב האמור ולא קודם לכן.

65. כפי שיפורט מיד, טוענת המערערת כי אם שכרו של ספורטאי חוץ תושב ארה״ב הוא נמוך מ- 400 דולר ליום, סעיף 18 סיפא לאמנה מונעת את מיסויו בישראל, ללא כל קשר להוראות סעיף 17 (סעיף השכירים) לאמנה.

כאמור, אינני מסכים עם גישה זו.

66. יש להדגיש: הוראתו של סעיף 18 איננה באה כדי “להעניש” את האמן או הספורטאי אלא לשנות את אופן חלוקת זכויות המיסוי בין מדינת המקור ובין מדינת המושב – לטובת הראשונה, מן הטעם המוסבר.

ועוד יודגש: מדינת המקור, חרף האמור באמנה, לעולם רשאית להחליט להימנע ממיסוי האמנים והספורטאים הזרים, וזאת באמצעות חקיקת המס הפנימית שלה.

67. מתי נזדקק להוראות סעיף 18 לפי לשון ולפי תכלית הסעיף? לגישתי, נידרש לסעיף 18 כאשר חל סעיף 16(1) או סעיף 17(2) לאמנה, דהיינו באותם מקרים בהם לכאורה תושב מדינת המושב (שכיר או עצמאי) איננו עשוי להתחייב במס במדינת המקור (בשל הזיקה הרופפת למדינה זו).

או אז נכנס לתמונה סעיף 18 וקובע כי למרות העדר החבות במס לכאורה, מדינת המקור בכל זאת רשאית למסות את ההכנסה וזאת בשל מהות ההכנסה כנובעת מענפי הבידור והספורט.

אולם כאשר ממילא מדינת המקור רשאית להטיל מס, למשל בשל תחולת סעיף 16(2) או סעיף 17(1), אין כל צורך להידרש לסעיף 18.

במצב זה, בשל קיום זיקה מספקת למדינת המקור כנדרש על ידי אחד הסעיפים האמורים, הרחבת זכות המיסוי של מדינת המקור הגלומה בהוראות סעיף 18 איננה נחוצה. והנה מפני שסעיף 18 כלל איננו נכנס לפעולה במצב כגון זה, אין גם כל מקום ליישום הסיפא שבו, דהיינו סייג ה- 400 דולר.

68. כמוסבר הסייג האמור נועד להחריג מקרה בו אמן או ספורטאי מזדמן למדינת המקור ומפיק שם הכנסה לא גבוהה. אולם הסייג איננו נועד למלט ממיסוי מקרה שונה לחלוטין, בו האמן או הספורטאי שוהה במדינת המקור פרק זמן ארוך דיו להצדיק הענקת זכות מיסוי לאותה מדינה מכוח סעיף 16 או סעיף 17.

69. במילים אחרות, וכפי שאנמק בהמשך, אין עיגון בלשון האמנה ואין גם סיבה עניינית “להכליא” את הסיפא של סעיף 18 על גבי הוראות סעיפים 16 ו- 17 לגבי ענף מסויים בלבד (בידור, לרבות ספורט) וזאת באותם מקרים בהם החלת סעיף 18 בכללותו איננה נדרשת.

70. לפי פרשנות המערערת, שאמנם איננה מופרכת, משמעות הרישא של סעיף 18 היא כאילו נאמר בה ״על אף סעיפים קטנים 16(2) ו- 17(1)״, כלומר למרות שעל פי הסעיפים הכלליים בנושא עצמאים ושכירים ההכנסה עשויה להתחייב במס, סעיף 18 בא במיוחד לפטור אותה, כל עוד היא לא עולה על 400 דולר ליום (ומפיק ההכנסה נמנה עם רשימת הבדרנים). לפי פירוש זה, יוצא כי לסעיף 18 שני תפקידים קוטביים: לאפשר מיסוי במדינת המקור היכן שסעיפים 16 ו- 17 אינם מאפשרים זאת (בתנאי שההכנסה עולה על 400 דולר), וכן למנוע מיסוי במדינת המקור היכן שסעיפים 16 ו- 17 היו מאפשרים זאת.

כך גורסת המערערת:

״הנה כי כן, תטען המערערת כי סעיף 18 לאמנה מהווה הסדר נפרד ומיוחד לעניין הכנסותיהם של ׳בדרנים ציבוריים׳ (ובהם ספורטאים) המוצא במפורש מתחולת הוראות סעיף 17 לאמנה. על פי הסדר מיוחד זה, הכנסתו של ׳בדרן ציבורי׳ זר, תחויב במס בישראל ללא קשר לתקופת שהייתו ועבודתו בישראל, ובלבד שהכנסתו לכל יום עבודה עולה על 400 דולר. זאת, אפילו אם נכח בישראל ימים ספורים בלבד. לעומת זאת, גם אם שהה בישראל ועבד בה למעלה מ- 183 ימים בשנת מס אולם שכרו היומי לא עלה על 400 דולר – פטור הוא מחובת המס בישראל.”

(סעיף 10.3 לסיכומיה)

71. לדעתי, לשון, מבנה ותכליות האמנה וכן המקורות המשפטיים בנושא תומכים בהבנה אחרת, כאילו נאמר ברישא ״על אף סעיפים קטנים 16(1) ו- 17(2) [המונעים לכאורה מיסוי במדינת המקור]… רשאית המדינה המתקשרת האחרת [מדינת המקור] לחייבה במס…״. כלומר, סעיף 18 מתיר מיסוי במדינת המקור למרות שעל פי הסעיפים הכלליים ההכנסה עשויה להיות פטורה ממס שם. והנה המילים המודגשות בקו (״רשאית …״) אכן מופיעות בנוסח סעיף 18, והן מתיישבות עם פרשנות המשיב (וראו סעיפים 67 עד 69 לעיל)

72. עיגון נוסף לפרשנות המשיב הוא לשון סעיף 17(1) סיפא לאמנה. כזכור, סעיף 17 דן בשכר עבודה ומשכורת. על פי הכלל שבסעיף 17(1) (המסויג לאחר מכן בסעיף 17(2)), “… שכר כאמור המופק ממקורות שבתחומי המדינה המתקשרת האחרת [מדינת המקור], רשאית גם אותה מדינה מתקשרת אחרת לחייבו במס”, דהיינו ניתן להטיל מס גם במדינה בה בוצעה העבודה, בנוסף למדינת מושבו של העובד. אולם כבר בסעיף קטן 17(1) עצמו, וללא קשר לסייגים הכלליים המנויים בסעיף קטן 17(2), נאמר כי עקרון המיסוי במדינת המקור הוא ״למעט כנקבע… בסעיפים 20 (קצבאות וארנונות פרטיות), 22 (תפקידים ממשלתיים), 23 (מורים) ו- 24 (סטודנטים ומתאמנים)”.

כל אותם סעיפים מוזכרים שם מורים, בהתקיים תנאים שונים, על מיסוי בלעדי במדינת המושב ועל פטור ממס במדינת המקור, חרף הוראותיו של סעיף 17. לפיכך, אם יש בכוחו של סייג ה- 400 דולר אשר בסעיף 18 כדי לגבור על הכלל הקבוע בסעיף קטן 17(1), אזי היינו מצפים למצוא גם אזכור של סעיף 18, יחד עם סעיפים 20, 22, 23 ו-24; אולם לא כך נכתב בסעיף 17(1).

73. נעצור ונביט על המצב הנדון בערעור זה: ראשית, אין ספק כי על פי הוראות הפקודה שחקני החוץ היו אמורים להתחייב במס הכנסה ישראלי (וזאת בכפוף להקלות המיוחדות והנדיבות המוענקות להם על פי תקנות הספורטאים) – ראו סעיפים 46 עד 51 לעיל. שנית, אין ספק שהוראות סעיף 17(2) לאמנה אינן חלות על שחקני החוץ, הן מפני ששהותם בישראל עלתה על 183 ימים בשנה (סעיף 17(2)(א)) והן מפני שמעסיקתם היא תושבת ישראל (סעיף 17(2)(ב)), כאשר די בכל אחת מסיבות אלו לשלול את הפטור המוקנה בסעיף 17(2).

עד כאן, אין כל מניעה להטלת מס ישראלי, לא לפי הפקודה ולא לפי האמנה.

נותרה שאלה אחת בלבד: האם באה סעיף 18 סיפא לאמנה, בהינתן ששכר השחקנים נמוך מ- 400 דולר ליום, כדי “להושיע” ולמנוע מיסוי ישראלי?

ודוק: משמעות פרשנות לפיה מדינת ישראל איננה רשאית להטיל מס במקרה המתואר איננה שהכנסות השחקנים בהכרח ייהנו מפטור גורף, אלא שזכות המיסוי הבלעדית תינתן למדינת מושבם, ארצות הברית. או אז ארה״ב תהיה רשאית להטיל על השחקנים את מסיה, לפי דיניה הפנימיים, ובכל מקרה לא תידרש לתת זיכוי בגין מס ישראלי לנוכח הפטור הנטען בישראל.

אעיר כי בתיק זה לא הוכח דבר לגבי מיסוי השחקנים על פי חוקי ארה״ב.

74. נפנה כעת למספר מקורות לפרשנות ההוראה ופתרון הסוגיה, וביניהם אמנת המודל של ה-OECD, אמנת המודל של האוצר האמריקני, דברי ההסבר לאמנות אחרות של ארה״ב, וספרות מקצועית בנושא.

75. מודל האמנה שמתפרסם על ידי ארגון ה-OECD, ומתעדכן מדי מספר שנים, מציע סעיף בדרנים במתכונת המוכרת (סעיף 17). הנוסח הראשי של המודל איננו כולל סייג (רף כספי). יחד עם זאת, בדברי ההסבר למודל (בפסקה 10.1 להסבר לסעיף 17 בגרסת 2017 העדכנית) מכיר ה-OECD בכך כי מדינות מסוימות כן יחפצו לקבוע רף תחתון לתחולתו של סעיף הבדרנים ולפיכך שם, בדברי ההסבר, מוצע נוסח אחיד לסייג. בהמשך (בפסקה 10.4) מובהר:

“Also, the provision only restricts the additional taxing right recognized by Article 17 [בדרנים] and does not affect the source taxing rights otherwise available under Articles 7 [רווחי עסקים] and

15 [שכירים]. It would therefore not prevent taxation to the extent that the entertainer has a permanent establishment in the State of source or is present in that State for more than 183 days (or is employed by an employer who is a resident of that State or has a permanent establishment in that State).”

מילים כדורבנות: הבהרה זאת איננה אלא פרשנות המשיב בערעור דנן (וכן ראו סעיפים 152 ו- 153 לסיכומי המשיב).2

76. הנוסח המקורי של האמנה הנדונה נחתם כשנה לפני שמשרד האוצר האמריקני פירסם לראשונה אמנה לדוגמה מטעמו (model income tax convention), וזאת בחודש מאי 1976 ובנוסח מתוקן בחודש מאי 1977. סעיף הבדרנים במודל האמריקאי אכן כלל סייג לפיו הוראת הסעיף לא תחול אם הכנסת האמן או הספורטאי מפעילות במדינת המקור לא תעלה על 15,000 דולר בשנת המס. בכך סטה המודל האמריקאי מתבנית האמנה שגובשה על ידי ארגון ה-OECD, שלא כללה סייג כאמור.3

ייאמר כי נוסח סעיף 18 לאמנה בין ישראל ובין ארה״ב (אשר גובש כבר בשנת 1975) דומה מאד לסעיף המקביל במודל האמריקאי משנת 1977, פרט לכך כי באמנה עם ישראל הסייג בא לידי ביטוי בסכום הכנסה יומי ואילו במודל סכום הרף הוא שנתי.

77. בשנת 1981 פירסם משרד האוצר האמריקאי מודל מעודכן. בסעיף הבדרנים נעשו רק שינויי נוסח קלים לעומת גרסת 1977 והועלה הרף הכספי בסייג מ- 15,000 דולר ל- 20,000 דולר לשנה.

78. שוב בשנת 1996 (לאחר הכניסה לתוקף של האמנה עם ישראל) עודכן המודל האמריקאי, והפעם תוקן נוסח סעיף 17(1) על מנת להבהיר את כוונתו. אולם העקרון לא השתנה וסכום הסייג נותר 20,000 דולר.4

2 לשימוש בדברי ההסבר של ה-OECD כמקור לפרשנות אמנות המס של מדינת ישראל, ראו למשל בג״ץ 2587/04 יצחק בוכריס ואח׳ נ׳ פקיד שומה חדרה ואח׳, ניתן ביום 23.6.2005.

3 להלן נוסח החלק הרלבנטי מהמודל האמריקאי משנת 1977 :

“Notwithstanding the provisions of Article 14 (Independent Personal Services) and 15 (Dependent Personal Services), income derived by a resident of a Contracting State as an entertainer … or as an athlete, from his or her personal activities as such exercised in the other Contracting State, may be taxed in that other State, except where the gross receipts … from such activities do not exceed fifteen thousand United States dollars. for the taxable year concerned.”

4 זה נוסח הסעיף במודל 1996 :

“Income derived by a resident of a Contracting State as an entertainer … or as a sportsman, from his personal services as such exercised in the other Contracting State, which income would

נכתב: (technical explanation) 1996 בדברי ההסבר של משרד האוצר למודל

“Thus, for example, if a performer derives remuneration from his activities in an independent capacity, and the remuneration is not attributable to a fixed base, he may be taxed by the host State in accordance with Article 17 if his remuneration exceeds $20,000 annually, despite the fact that he generally would be exempt from host State taxation under Article 14. However, a performer who receives less than the $20,000 threshold amount and therefore is not taxable under Article 17, nevertheless may be subject to tax in the host country under Articles 14 or 15 if the tests for host-country taxability under those Articles are met. For example, if an entertainer who is an independent contractor earns $19,000 of income in a State for the calendar year, but the income is attributable to a fixed base regularly available to him in the State of performance, that State may tax his income under Article 14. This interpretation is consistent with the prevailing understanding under Article 17 of the 1981 Model, but has been clarified by amendments to the text of paragraph 1 in this Model.”

(קו ההדגשה איננו במקור)

לפי ההסבר, המודל של 1996 לא חולל שינוי בנושא זה לעומת המודל משנת 1981 : אין משמעות היות השכר של האמן או הספורטאי מתחת לרף הכספי של סעיף 17 למודל כי הוא בהכרח יהיה פטור ממס במדינת המקור, אלא יש ליישם במקרה זה את המבחנים הרגילים של סעיף השכירים או סעיף העצמאיים באמנה.

be exempt from tax in that other Contracting State under the provisions of Articles 14 (Independent Personal Services) and 15 (Dependent Personal Services) may be taxed in that other State, except where the amount of the gross receipts … from such activities does not exceed twenty thousand United States dollars … for the taxable year concerned.”

ויוזכר: בעניין זה המודל משנת 1981 כמעט זהה למודל משנת 1977, כך כי דומה שההבנה האמורה הייתה קיימת לאורך כל השנים (וראו ספרם של Doernberg and ,Van Raad, The 1996 United States Model Income Tax Convention: Analysis Commentary and Comparison (בעמוד 139 לספר).

79. משרד האוצר האמריקאי אף נוהג להוציא דברי הסבר מפורטים ( technical explanations) לכל אמנה חדשה שנכרתת על ידי ארצות הברית.

בדברי ההסבר האמריקאים לאמנה עם ישראל לא נמצאת כל התייחסות מיוחדת לקשר הגומלין בין הסיפא לסעיף 18 (סייג ה- 400 דולר) ובין הוראות סעיפים 16 ו- 17 לאמנה.

אולם ניתן ללמוד על הגישה האמריקאית לנפקות הסייג, בין היתר, מדברי ההסבר לשתי אמנות אחרות של ארה״ב מאותה תקופה: זו עם בריטניה וזו עם קנדה.

80. אמנה בין ארה״ב ובריטניה נחתמה באפריל 1976, כחצי שנה לאחר חתימת הגרסה המקורית של האמנה עם ישראל. סעיף הבדרנים שם כלל סייג של 15,000 דולר לשנה, בהתאם למדיניות האמריקאית. תכלית סעיף הבדרנים בכללותו מוסברת כך:

[עצמאים] 14 this paragraph overrides the provisions of Article …”

so that an artiste or athlete may be taxed in the ,[שכירים] 15 and

State where his activities take place regardless of the period of time

“.he is present in that State

81. ארבע שנים לאחר מכן, בספטמבר 1980, נחתמה אמנה בין ארה״ב וקנדה, שכנתה לצפון (כאשר בין שתי המדינות קיימת תנועה מתמדת של בני אדם, בין השאר במסגרות תרבות וספורט). גם בסעיף הבדרנים באמנה זו (Article XVI) נקבע סייג ברף של 15,000 דולר. הפעם דברי ההסבר של האוצר האמריקאי מפורטים וברורים עוד יותר:

“Article XVI does not restrict the right of the State of source to apply the provisions of Article XIV [עצמאים] and XV [שכירים]. Thus, an entertainer or athlete resident in a Contracting State and earning $14,000 in wages borne by a permanent establishment in the other State may be taxed in the other State as provided in Article XV.”

למותר לציין כי אמירה זו, והדוגמה הניתנת להמחשה, עולים בקנה אחד עם גישת המשיב בערעור דנן (בדוגמה, זכות המיסוי של מדינת המקור נובעת מקיומו של מפעל קבע של מעסיק הבדרן במדינה זו; האמירה הייתה תקפה באותה מידה אם עילת המיסוי הייתה תושבות המעסיק או משך השהייה של הבדרן במדינת המקור).

82. אנו מוצאים אותה גישה, התומכת בעמדת המשיב בערעור זה, אף בספרות מקצועית. בספרו (1995) The Taxation of International Entertainers and Athletes, המחבר Sandler כותב:

“Regarding the US Model Article 17, there are two important differences from the OECD Model article. First, there is a threshold in Article 17(1) of the US Model, such that the provision does not apply to the first US $20,000 of taxable income from such activities. Where the threshold applies (i.e. where the income does not exceed US $20,000), the provision applicable to dependent or independent 5“.personal services will apply, as the case may be

83. הסוגיה הנדונה עלתה לראשונה בבית המשפט בישראל בעמ״ה 505/04 אליצור אשקלון נ׳ פקיד שומה אשקלון, ניתן ביום 31.8.2008.

5 ספרו המקיף של Vogel משנת 2015 אמנם מזכיר את הסוגיה הנדונה, תוך ציון פסק הדין הישראלי בעניין אליצור אשקלון (ראו סעיף 83 מיד בהמשך), אולם עורכי הספר אינם נוקטים עמדה נחרצת לכאן או לכאן; ראו שם בעמוד 1376.

עם כל הכבוד, אני מסכים עם הנמקתו ועם מסקנתו של כבוד השופט י. אלון באותו עניין. נפסק כי הוראות סעיף 17 לאמנה (סעיף השכירים) עשויות להעניק זכות מיסוי לישראל כמדינת המקור אף אם שכר הספורטאי הוא נמוך מרף ה- 400 דולר הקבוע בסעיף 18. הדברים הרי מבוארים בפסק הדין האמור ואין טעם לחזור עליהם כאן בהרחבה. בין היתר הוטעם כי:

״הפרשנות לפיה סעיף 18 כולל הוראה מיוחדת (׳לקס ספציאליס׳) המטילה חובת מס נפרדת על בדרנים מקצועיים גם על פי מבחן גובה ההכנסה – זאת בנוסף לחבות הכללית על פי מבחני סעיפים 16 ו- 17 לאמנה – אינה עומדת בסתירה למבנה הכללי של חובת המס על פי האמנה.

ההגיון והתכלית המונחים ביסוד החיוב הנוסף לגבי ׳בדרנים ציבוריים׳ מוארים אל נכון במאפיינים המייחדים עיסוקם של בדרנים ציבוריים.

ובעיקר, ניידות רבה בין מדינות שונות…, תקופות ביצוע קצרות של העיסוק (ולענין ספורטאים – טורנירים או תחרויות למיניהן) ואפשרות לשכר גבוה יחסית לתקופת פעילות קצרה או קצרה ביותר.”

(מתוך סעיף 8 לפסק הדין; קו ההדגשה איננו במקור)

84. כארבע שנים לאחר מכן, השאלה עלתה שוב, הפעם בבית משפט זה, וזאת בעמ״ה 1051/04 עמותת מכבי ראשון לציון בכדורסל נ׳ פקיד שומה רחובות, ניתן ביום 16.12.2012 על ידי כבוד השופט אלטוביה. נפסק לטובת הקבוצה המערערת. אינני יכול להסכים עם המסקנה אליה הגיע עמיתי השופט אלטוביה.

להבנתי עיקר ההנמקה שם נסוב על היות רף ה- 400 דולר מעין סעיף עידוד, הנועד לשמש תמריץ להבאתם ארצה של ספורטאים אמריקאים, כאשר אימוץ פרשנות רשות המסים יביא לשלילתו של עידוד זה. כבוד השופט אלטוביה הסיק מהראיות שהובאו לפניו כי ״בניסוח סעיף 18 התכוונו המנסחים להיטיב עם ספורטאים המשתכרים פחות מ-$400 ליום״ (מתוך סעיף 8 לפסק דין).

85. כאמור, תפיסתי שונה: סעיף 18 בכללותו בא לשנות את “איזון” חלוקת זכויות המיסוי בין מדינת המושב ומדינת המקור בכל הקשור לענפי הבידור והספורט, הנתפסים, בצדק או שלא בצדק, כיוצאי דופן. ככלל הסעיף משנה את האיזון לטובת מדינת המקור, בה מתקיימים המופעים או התחרויות, וסייג ה- 400 דולר איננו אלא “כיול” נוסף במלאכת איזון זו, לטובת מדינת המושב.

להבנתי הסייג האמור איננו מייצג הסדר עידוד מיוחד מטעם מדינת ישראל לשם חיזוק הספורט המקומי. עידוד כזה כן מקבל ביטוי דווקא בתקנות הספורטאים, שהותקנו כשלוש שנים לאחר כניסת האמנה לתוקף, וחלות על ספורטאים מכל מדינות העולם, לרבות ארה״ב.

86. גם ביתר אמנות המס של ישראל מופיע סעיף הבדרנים, בניסוחים שונים, אולם רק באמנה עם ארה״ב נקבע סייג כספי כפי שמופיע בסיפא של סעיף 18 לאמנה זו. לטעמי אין פירושו של דבר כי הוספת הסייג במקרה של האמנה הנדונה היא מעשה עידוד שבא להשפיע אף על פירושו ויישומו של סעיף 17 לאמנה, אלא יש לראות בהוספה זו, לטעמי, אך ריכוך מסויים של הכלל הגורף לפיו כל הכנסה של אמן או ספורטאי עלולה להתחייב במדינת המקור, יהיה גובה ההכנסה אשר יהיה. לפי הבנה זו, הסייג פועל אך ורק באופן פנימי ובתוך סעיף 18 – אם וכאשר נזקקים לסעיף 18 – ואין בו כדי להשליך על תחולתו של סעיף 17 באותם מקרים בהם סעיף אחרון זה קובע – ללא כל קשר לסעיף 18 – כי מדינת המקור רשאית להטיל מס.

87. יש לשוב ולחדד: מפני שאין בכוחה של אמנה כדי להטיל מס, אלא למנוע הטלת מס במצבים מוגדרים, אין כל דבר שמונע ממדינת המקור – הזכאית להטיל מס על בדרן תושב המדינה האחרת מכוח סעיף 18 לאמנה חרף שהותו הקצרה בה – לפטור את ההכנסה ממס בהתאם ובכפוף לדיניה הפנימיים.

מכיוון שכך, קבלת פרשנות המשיב איננה מקימה כל חסם בפני עידוד הגעתם של שחקנים תושבי ארה״ב אם יש רצון בכך. המפתח נמצא בידי הכנסת ואף בידי שר האוצר, מתוקף סמכותו לפי סעיף 75א לפקודה.2

88. המערערת מזכירה את עדותו של נציב מס הכנסה לשעבר, מר משה גביש, אשר העיד בעניין מכבי ראשון לציון הנ״ל, אך לא הובא להעיד בערעור הנוכחי. מר גביש כיהן כנציב בין השנים 1994-1989.

על פי המתואר בפסק הדין הנ״ל, מר גביש העיד כי:

״בין 75׳ שנחתמה האמנה המקורית לבין 93׳ בה אנו חידשנו את הדיונים, ארה״ב שינתה את מודל האמנות שלה. אחת הסיבות שלא נחתמה האמנה זה שישראל רצתה לחזור לאמנה של 75׳ שמבחינת האמריקאים לא היו מוכנים להמשיך איתה ורצו מ- 86׳ לעבוד לפי המודל החדש. אנו במאמצים רבים מאוד הצלחנו למרות שהמודל החדש יכול היה לעבור בפחות דיונים, הצלחנו לשכנע את האמריקאים לחזור למודל האמנה של 75׳ למרות ששום מדינה לא חתמה עם ארה״ב על המודל הזה.

…

הסיבה שרצינו לחזור לאמנה של 75׳, כי היו מספר סעיפים שהרגשנו שנוכל לקבל הקלות במס מול האמריקאים ואכן כך היה, מה שלא היה ניתן לקבל באמנות החדשות. נחתם פרוטוקול שני על ידנו ואח״כ האמנה אושררה גם אצלנו וגם אצלם, כאשר בניגוד למודל החדש של האמנות היא השאירה בתוקף 4 סעיפים של הקלות במס שבאמנות החדשות האמריקאיות הן לא קיימות.

…

הסעיף הרביעי, היה סעיף שבא לתת פטור לאמנים, ספורטאים שהם לא כאלה שמרוויחים מיליון דולר בשבוע שמגיעים לפה, אלא כאלה שברמות בינוניות. המטרה של המלחמה בסעיף הזה היה לשדרג קבוצות ספורט בישראל בעיקר, למרות שהוא לא חל רק על ישראלים.”

89. בעניין מכבי ראשון לציון ניתן משקל רב לעדותו של מר גביש (וראו בייחוד סעיפים 7 ו-18 לפסק הדין). יוחסה חשיבות רבה לדבריו הן בשל מעמדו כנציב באותה תקופה, הן בשל היותו שותף למשא ומתן לקראת אשרור האמנה, והן בשל כך שהוא היה מעורב בהוצאת ספרם של ה״ה קלוגמן וקפוטא, האמנה למניעת כפל מסים בין ישראל לארצות הברית, והעיר הערות לטיוטת הספר. עדותו של מר גביש משמשת בסיס בפסק דין מכבי ראשון לציון להתחקות אחר כוונת מנסחי האמנה כמקור פרשנות עיקרי להבנת טקסט האמנה.

כאמור, העדיף בית המשפט שם את הגישה לפיה הוראות סעיף 18 לאמנה משקפות את כוונת מנסחי האמנה ״להיטיב עם קבוצת הבדרנים הציבוריים…״ (סעיף 6 לפסק הדין).

90. אציג מספר הערות והסתייגויות בהקשר זה:

(א) כפי שצויין, מר גביש לא הובא להעיד בערעור דנן ולא הייתה הזדמנות לשמוע את הסבריו במישרין או לחקור אותו על עדותו. באותו אופן לא הובא להעיד כל אחד אחר שהשתתף במשא ומתן לקראת אשרור האמנה.

(ב) לגישתי יש להימנע מהסתמכות יתר על כוונתו הסובייקטיבית של מחוקק או נסח זה או אחר כחלק ממלאכת פרשנות החוק. אמנם לעיתים לכוונה סובייקטיבית זו מקום במאמץ הפרשני, אולם הפניה להבנתו, לשיקוליו ולמניעיו של מנסח או מחוקק ספציפי חייבת להיעשות לצד בחינת התכלית האובייקטיבית של דבר החקיקה (וזאת כמובן בנוסף לעיון בטקסט עצמו, לשונו ומבנהו). בחינת תכלית אובייקטיבית זו תביא בחשבון ערכים, עקרונות, מטרות ואינטרסים אשר יספקו רקע והקשר לפרשנות ההוראה הכתובה.

(ג) בספרם של קלוגמן וקפוטא, מסופר בעמוד 24 כי:

״בשנת 1989 החליט נציב מס הכנסה, מר משה גביש, ליזום את חידוש המגעים בנושא זה. בעקבות זאת פתחו שתי המדינות במשא ומתן לחתימת פרוטוקול שני המתקן את האמנה ומתאים אותה לשינויים שחלו בדיני המס ובמדיניות אמנות המס של שתי המדינות מאז נחתמו האמנה והפרוטוקול הראשון בשנת 1975 ו- 1980.

המגעים בין שתי המדינות והכנת החומר נסתיימו בסוף שנת 1992…״.

אולם סעיף 18 היה חלק מנוסח האמנה המקורי שנחתם בשנת 1975 (לפני תקופת כהונתו של מר גביש). לשון סייג ה- 400 דולר היה חלק מהסעיף מלכתחילה. לשון הסעיף לא תוקנה בגרסה הסופית של האמנה.

(ד) נמצא כי בעניין מכבי ראשון לציון מר גביש העיד כי לאחר חתימת האמנה המקורית בשנת 1975 “… ארה״ב שינתה את מודל האמנות שלה … ישראל רצתה לחזור לאמנה של 75׳ שמבחינת האמריקאים לא היו מוכנים להמשיך איתה ורצו מ- 86׳ לעבוד לפי המודל החדש [שלהם]… הצלחנו לשכנע את האמריקאים לחזור למודל האמנה של 75׳…״.

(לפי המצוטט בסעיף 7 לפסק הדין).

לצד הסבר זה, שלא נמסר מכלי ראשון בהליך הנוכחי, יש להזכיר כי בעת חתימת האמנה המקורית בין ישראל ובין ארה״ב (בנובמבר 1975) כלל לא היה קיים מודל אמנה רשמי מטעם משרד האוצר האמריקאי. מודל ראשון הופץ בחודש מאי 1976 ואומץ בחודש מאי 1977. גרסה חדשה של המודל האמריקאי הוצאה בחודש יוני 1981, והיא נותרה בתוקף בכל תקופת המשא ומתן המחודש בין המדינות בתקופה בין 1989 ובין 1992.

והנה בנושא סעיף הבדרנים בכלל וסייג ה- 400 דולר בפרט, לא חל כל שינוי מהותי בין המודל האמריקני משנת 1977 ובין זה משנת 1981, כך שההסבר לגבי “חזרה לאמנה של 75״׳ בהקשר זה איננו נהיר.

91. המחברים קלוגמן וקפוטא בספרם הנ״ל מסבירים את סעיף 18 כדלקמן:

“הוראה זו, למעשה, מחמירה עם אותם אמנים וספורטאים לעומת נותני שירותים אחרים: כזכור, הכלל הרגיל לגבי מסוי הכנסות ממתן שירותים אישיים הוא שמדינת המקור תוכל להטיל עליהן מס רק אם מפיק ההכנסה שהה 183 ימים או יותר, בשנת המס, באותה מדינה. לעומת זאת, לאור סעיף 18 לאמנה, בדרנים יחוייבו במס במדינת המקור, גם אם לא שהו באותה מדינה אלא את פרק הזמן הדרוש להפקת ההכנסה.”

אני מוצא בדברים אלה תמיכה לעמדת המשיב ומתקשה למצוא בהם תימוכין לעמדת המערערת, כפי שב״כ המערערת ניסה לטוען בסעיף 10.14 לסיכומיו. כמו כן, הדברים שנכתבו בהמשך למובאה הנ״ל באותו פרק לספר, בנושא “פטור חלקי”, אינם עומדים בכלל בסתירה, ולהבנתי לא באו להשמיע כי עשוי להינתן פטור ממס במדינת המקור אף אם היא רשאית להטיל מס על בסיס סעיף 17 לאמנה.

92. כן הוגש בהליך זה העתק מכתב רשמי מטעם שלטונות המס האמריקנים מחודש מאי 2004 בו מביע הכותב, מר רוברט גרין, הסכמה עם עמדת רשות המסים בישראל בסוגיה הנדונה ומוסיף:

“Under either the Israel Treaty or the US Model Treaty, if the threshold in the Entertainer Article triggering the allowance of host country taxation is met, the host country may tax the entertainer’s performance income even if the entertainer would be exempt from tax under that Treaty’s Independent or Dependent Personal Services Articles. Conversely, under either Treaty, even if the performer would be exempt from host country taxation under the Entertainer Article, the host state may still impose tax on his performance income if allowed under either the Independent or Dependent Personal Services Article.”

(קו ההדגשה איננו במקור)

גם ראיה זו תומכת בעמדת המשיב: האמנה היא הרי הסכם ולאומד דעת הצדדים המתקשרים משקל בפירושו (עם זאת, האמנה המאושררת היא גם בבחינת חיקוק ולפיכך אין לסיים את מלאכת הפרשנות בתכלית הסובייקטיבית של מנסחיה; ראו סעיף 90(ב) לעיל).

93. כפועל יוצא מכל האמור לעיל, לנוכח תושבות מעסיקתם של שחקני החוץ (היא המערערת) ו/או משך שהותם בישראל בתקופה הרלבנטית, אין דבר באמנה, ואף לא בסעיף 18, כדי למנוע את מיסוי השחקנים בישראל בהתאם לדיניה, ללא קשר לגובה שכרם.

94. לאור המסקנה הנ״ל אינני מוצא טעם לדון בטענות הצדדים בשאלת מדידת ההכנסה והצורך לכלול בה רכיבים שונים (ודומה כי בסופו של דבר גם סוגיה זו הצטמצמה לשחקן אחד בשם הרפר).

95. אינני יכול לקבל את טענת המערערת כי אין לחייבה במס בקשר לשחקני החוץ מפני שהיא הסתמכה על פסק הדין בעניין מכבי ראשון לציון, וזאת בין היתר לאור העובדה שרשות המסים לא ערערה עליו. לגישת המערערת, עמדת המשיב בערעור זה מהווה שינוי מדיניות וחידוש ויש להחילה רק באופן פרוספקטיבי ולא על שנות המס שבערעור.

דא עקא, באותה תקופה (ולמעשה גם לאחר מתן פסק הדין הנוכחי) קיימת סתירה בין פסקים מחוזיים ואין הלכה מחייבת. במצב דברים זה אין בסיס מוצק לטענת הסתמכות על ידי גורם שלא היה צד לאותן התדיינויות (גם אם עצם ההסתמכות תוכח עובדתית, דבר שלא נעשה כאן).

96. עם זאת, לנוכח המוסבר בסעיף 64 לעיל, אני מוצא לנכון להפעיל את סמכותי לפי סעיף 185(ב) לפקודת מס הכנסה ולהורות כי החבות במס לפי שומת הניכויים בנושא האמנה (בלבד) לא תישא הפרשי הצמדה וריבית למן מועד הגשת הערעור ע״מ 21532-03-18 (דהיינו, מיום 11.3.2018) ועד למועד מתן פסק דין זה.

ח. סוף דבר (לרבות בעניין קנסות והוצאות משפט)

97. לאור כל האמור לעיל, הערעור נדחה על כל חלקיו, הן בעניין הסמכת מפקחי המס לערוך שומות מס שכר, הן בסוגיית חישוב מס השכר ו״הנוסחה החלקית” הנטענת, והן בסוגיית יישומו של סעיף 18 לאמנה (בכפוף לאמור בסעיף 89 לעיל בנושא הפרשי הצמדה וריבית).

98. בנסיבות העניין אינני מוצא לנכון להתערב בנושא קנס הפיגורים שהוטל על המערערת בשל אי-תשלום במועד, וזאת בכל הקשור למס שכר. אשר לחיוב הניכויים בשל סוגיית האמנה, ושוב לנוכח האמור בסעיף 64 לעיל, אני מורה על ביטול קנס הפיגורים בשל מרכיב זה לגבי כל התקופה.

99. אשר לפסיקת הוצאות משפט: הייתי נוטה לפסוק הוצאות ממשיות בכל הנוגע לסוגיות מס השכר, בייחוד לאור המוסבר בסעיף 36(ה) לעיל, לפיו הייתה אפשרות להימנע מן ההתדיינות. מאידך, בעניין אמנת המס הפסיקה המחוזית הקיימת הייתה חלוקה בנושא ופסיקה קודמת בבית משפט זה אף תמכה בעמדת המערערת (מכלל המס השנוי במחלוקת בתיק זה כרבע ממנו נובע מסוגיית האמנה).

לאחר שקילת הדברים החלטתי לפסוק הוצאות במשורה ועל כן המערערת תשלם למשיב תוך 30 ימים סכום הוצאות משפט כולל של 18,000 שקלים חדשים.

100. מזכירות בית המשפט תמציא את פסק הדין לבאי כוח הצדדים. ניתן לפרסם את פסק הדין ברבים.

ניתן היום, י״ח תמוז תשפ״א, 28 יוני 2021, בהעדר הצדדים.

|

חתימה |

|

הארי קירש, שופט

סכומי השכר ששולמו על ידי המערערת מדי שנה היו (בקירוב): 2012 – 2.97 מיליון ש״ח; 2013 – 4.76 מיליון ש״ח; 2014 – 5.83 מיליון ש״ח.

אם כי ייתכן שלא ניתן להעניק פטור מוחלט מכוח סעיף 75א, המזכיר “שיעור המס שיחול”.

42976-01-18 הארי קירש הטלת מס על שחקנים אמריקאים שמרוויחים פחות מ $400

להלן פסק הדין בעליון:

| בבית המשפט העליון בשבתו כבית משפט לערעורים אזרחיים |

| ע”א 8416/21 |

| לפני: | כבוד השופט נ’ סולברג |

| כבוד השופט ע’ גרוסקופף | |

| כבוד השופט ח’ כבוב |

| המערערת: | הפועל אוסישקין תל אביב |

| נ ג ד |

| המשיב: | פקיד שומה תל אביב 5 |

| ערעור על פסק הדין של בית המשפט המחוזי בתל אביב-יפו מיום 28.6.2021 בע”מ 21532-03-18 שניתן על-ידי כבוד השופט ה’ קירש;

בקשה מטעם המערערת למחיקת הערעור |

| בשם המערערת: | עו”ד דורון לוי |

| בשם המשיב: | עו”ד חן אבידוב |

| פסק-דין |

בתום הדיון, ביום 5.7.2023, הערנו כזכור את אשר הערנו.

היום הודיעתנו המערערת, באמצעות בא-כוחה, כי איננה עומדת על ערעורה.

משנשמעו הערותינו, ונתקבלה המלצתנו, לא נכביר במילים, זולת מה שנתבקשנו בתום הדיון הנ”ל, ונעתרנו, לנוכח קיומם של הליכים נוספים בציפייה להכרעה בערעור זה. נציין אפוא, כי סעיף 18 לאמנת המס ישראל-ארה”ב נועד להרחיב את רשת המס ולאפשר לישראל, כמדינת המקור, למסות ספורטאים ובדרנים, שאין באפשרותה למסותם בהתאם לסעיפים אחרים באמנת המס, בתנאי שהכנסתם היומית עולה על הרף הכספי הקבוע בסעיף. לשם הגשמת תכלית זו, נקבע באמנה הנדונה, כמו גם באמנות מס רבות, שהוראות סעיף 18 יחולו על אף (Notwithstanding) האמור בסעיפים 16 ו-17, סעיפי השכירים והעצמאים באמנה. אין משמעות הדבר שהכנסה הנמוכה מהרף הכספי, פטורה כליל ממס. אפשר לחייבה במס בהתאם להוראות סעיפים אחרים באמנה, ובהם סעיפים 16 ו-17, אם תנאיהם מתקיימים. בהינתן הוראות הדין האמריקני העשויות להעניק פטור ממס להכנסות דוגמת אלה שבענייננו מתוך הנחה כי הן תמוסינה במדינה שבה הופקו, הפרשנות הנ”ל היא היחידה שתימנע ניצול של הוראות האמנה – שנועדה למניעת כפל מס – לשם הימנעות כפולה ממס (Double-non Taxation), בניגוד מוחלט לתכליתהּ.

הערעור נדחה אפוא, כמוסכם.

המערערת תישא בהוצאות המשיב בסך של 5,000 ₪.

ניתן ביום, כ”ג בתמוז התשפ”ג (12.7.2023).

תוקן היום, כ”ז בתמוז התשפ”ג (16.7.2023).

| ש ו פ ט | ש ו פ ט | ש ו פ ט |

פסק-דין בתיק ע”א 8416/21 (court.gov.il)